中小M&Aの課題と税理士が提供すべきさらなる価値 ~ FAサービスの観点から売り手の利益追求を検討する~

公開日:2022.05.10

2022.05.10

更新日:2024.05.31

2024.05.31

はじめに

中小企業のM&Aにおいては、M&A仲介サービスが一般的となっている。事業譲渡ニーズを持つ事業オーナーに対し、スピーディに買い手とのマッチングを提供する仲介機能は、今後も需要が高い機能であろう。

一方、現在のM&A仲介サービスを中心とした中小企業のM&A実務においては、当事者の利益追求のために提供されるべきサービスが十分に提供されていないという大きな課題も存在する。顧客の企業経営をサポートする税理士が、主体的にM&Aへ関与することで顧客の利益追求機能を補うことへの期待は大きい。

本稿においてはM&Aの当事者である事業オーナーの視点から、現状の中小企業M&A実務における課題を捉え、税理士がM&A実務において提供しうるさらなる価値について考察する。

Ⅰ 中小企業M&A実務における課題

1 当事者に寄り添う理解者の不足

M&A仲介サービスは、中立の立場で売り手と買い手のマッチングを提供するサービスである。それゆえ、どちらか一方の利益のために助言を提供することが難しく、両者の妥協点を探る交渉支援などに機能が限られる。

ほとんどの売り手オーナーにとってみれば、事業売却は人生に1度きりの大きなイベントだ。当然、自らの利益に寄り添って取引を支援してくれる専門家を必要としているが、その構造上、M&A仲介会社は売り手・買い手に対して中立の立場を維持せざるを得ない。売り手オーナーは、自らの利益を考えてくれる理解者、相談相手が不在の孤独な環境で、人生の大きな意思決定に臨まなければならないのが、残念ながら現状である。

2 準備期間の不足

また、中小企業のM&A実務に触れる中で痛感するのは、多くの事業オーナーが事業承継の検討を先延ばしする傾向にあるという現実である。

理想の事業承継の実現には、当然ながら十分な事前準備が不可欠であるが、検討が途中で頓挫してしまっているケースがあまりにも多い。そして、自身や家族が健康を害するなどの外圧が生じたタイミングで、仲介会社に駆け込むケースが非常に多い。結果として、M&A仲介会社が紹介する買い手のオファー金額や条件を受け入れるしかない状況に陥りがちである。

M&Aによる第三者承継を検討する場合、売り手として利益追求をするために行うべき事前準備や対応も存在するが、中小企業の事業承継M&A実務において、そうした準備が十分に行われているケースは稀である。このような実態が、理想の事業承継とは程遠い状況であるのは述べるまでもない。

このようなM&A仲介サービスを中心とした中小企業のM&A実務においては、事前準備段階から取引実行にわたる事業承継の全プロセスにおいて、顧客と継続的な接点を持ちうる税理士等に、その相談相手としての機能が期待されるところである。後述する企業価値を高めるための事前準備には、事業計画の策定や売却前の企業価値向上といった、対象会社の経理に精通する税理士だからこそ提供しうる価値もある。

税理士がM&A実務においてこうした相談者としての役割、そして利益追求を行う支援者としての役割を担うケースはまだ少数であるが、本稿が中小企業のM&A実務で税理士が提供しうる価値について考察するきっかけとなり、より大きな役割を担う税理士が増えることを願っている。

Ⅱ 仲介サービスとFAサービスの違い

1 FAとは何か

ところで、本稿の読者は、M&Aの業界にはM&A仲介サービスのほかに、ファイナンシャルアドバイザリー(FA)サービスというものが存在するのをご存知だろうか。FAは、専属M&Aエージェントという呼称が使われるケースもある。

仲介サービスが、中立の立場で売り手と買い手のマッチングを提供するサービスであるのに対して、FAサービスは、特定の顧客の利益追求を支援するサービスである。国内外の金融機関やBig4を中心とした総合系ファームが提供する、いわゆる投資銀行サービスである。M&A仲介サービスよりも前から存在している歴史あるサービスであるが、これまで、大企業を中心としたごく限られた顧客に対してのみ提供されてきたため、中小企業には非常に馴染みが薄い。

上場会社などの大企業においては、このFAサービスが主流で、実はM&A仲介サービスが活用されるケースは少数派である。上場企業では、外部株主に対する重い説明責任を負っているため、投資の意思決定プロセスにおいても、自社の利益を追求するための十分な検討が求められる。M&A仲介サービスは、中立の立場で売り手と買い手のマッチングを提供するサービスであるため、特に重要な投資案件においては経営陣がステークホルダーに対する説明責任を果たす上で非常に使いづらい。自社の利益を追求し、経営責任を果たすためには、専属で自社のために専門的な助言を提供してくれるFAが求められるのである。

2 中小企業M&Aではまだ少ないFAサービス

M&Aにおいて顧客の利益追求をとことん行う、真のFAサービスを提供するためには、ビジネス、財務、税務、法務、会計など広範囲にわたる知識と経験が求められる。M&Aが経営の総合格闘技といわれる所以である。FAサービスで求められる知識レベルは、中立の立場でプロセスを進行するために求められるものとは全く異なる類のものである。

しかし、前述のとおり、こうしたM&Aにおける顧客の利益追求を支援するサービスは大手金融機関やBig4を中心とした総合系ファームなどでしか提供されてこなかったので、そもそもサービスの担い手が極めて少ない。こうした背景から、中小企業のM&Aおいては、ほとんど利益追求のサービスが提供されてこなかったのである。

中小企業向けM&AにおいてFAを名乗る業者も存在するが、仲介サービスの範疇で売り手のみ片手で支援することをFAと呼んでいるケースが大半で、残念ながら売り手に利益追求の機能・サービスが十分に提供されているとは言えない。

このように、残念ながら中小企業のM&Aにおいては、当事者、特に売り手が利益追求を行える環境が十分に整っていないのである。

3 売り手にFAが就くメリット

なお、FAが売り手、買い手のそれぞれを支援する形になると、両者が利益を主張する結果となり、交渉がまとまらないため、中小企業のM&Aにおいては両者の妥協点を探る機能を提供する仲介サービスが適していると主張されるケースがあるが、これは中小企業のM&Aの実態を表す主張ではない。

中小企業においてFAが起用されるケースはまだ少ないが、FAが起用される場合においても、ほとんどの案件で売り手にのみFAが就く形となる。

仲介が関与するケースと異なり、買い手は自社にFAや仲介を起用するか判断する自由を与えられるが、相当のコストが発生するため、わざわざ起用するケースは稀である。過去に買収経験のある買い手であればなおのことである。

それでも、買い手は売り手FAが提供するプロセスマネジメントのサポートを受けられるため、いつまでにどのような対応をする必要があるか、適切な指示やサポートを受けることができ、案件を滞りなく進めることができる。売り手にだけFAが就くプロジェクト体制は、売り手の利益追求はもちろんのこと、当事者のディールコスト負担の観点でも非常にメリットが大きい。つまり、買い手が高額の仲介手数料を支払わなくて済むことで、その分投資予算を確保され、売り手にとっても手取りが増える可能性があるのである。

4 税理士の活躍への期待

このように、当事者にとってメリットが大きいのが真のFAサービスといえる。中小企業のM&A実務においても普及が進むことが大いに望まれるが、巨大な中小企業のマーケットをカバーするには、サービス提供者が圧倒的に不足しているのが現状である。

一方で、M&A仲介を中心とした現状のM&A実務においても、税理士等が顧客の利益追求の機能を補完することで、売り手のニーズに応える取組みも可能なのではないかと筆者は期待しているところである。

次項からは、中小企業のM&A実務において求められる顧客の利益追求の機能とは何かを整理し、さらに税理士が提供しうる価値を考察していく。

Ⅲ 中小企業のM&Aでも求められる、顧客の利益追求

FAサービスは大企業向け、中小企業にはM&A仲介サービスがよいといわれることも多いが、果たしてFAサービスの持つ「顧客の利益を追求する機能」は、大企業にのみ求められるものだろうか。否、中小企業においても、当事者である事業オーナーは、M&Aにおいても自らの利益を最大化し、理想のM&Aを追求したいと考えるのが常である。

では、中小企業のM&A、特に増加する事業承継型のM&Aにおいて、顧客の利益追求とは何を意味するのか。顧客の利益追求の機能として、税理士がどのようなサービスを提供しうるのか。本稿では、売り手の事業オーナーに焦点を当てて解説したい。

1 売り手の利益追求

まず、売却を検討するオーナーにとって、利益追求とはなにか。それは主に、(1)理想のマッチング、(2)理想の売却額、(3)理想の取引条件の追求である。

(1) 理想のマッチング

理想のマッチングの追求とは、事業を継続的に成長させてくれる買い手に託したいとか、従業員の待遇を維持してくれる買い手にお願いしたいといった、条件を満たす譲渡先を追求することである。

(2) 理想の売却額

また、理想の売却額の追求とは、売却対価の手取り金額を最大化する利益追求である。

M&Aの取引において手取り金額を最大化するということは、具体的には、買い手からの価値評価を高めること、そして、手取りを最大化できる取引スキームを選択することである。

(3) 理想の取引条件

手取り金額のほか、取引時期、引継ぎ期間、表明保証、など多岐にわたる取引条件を自らにとって有利に設定することも、重要な利益追求である。

2 税理士活躍のタイミング

このうち、(1)売り手と買い手のマッチングは、仲介サービスやFAが提供する機能であるため、税理士にとっては価値提供が限定的になってしまう領域かもしれない。

一方で、買い手からの価値評価を高めること、手取りを最大化する取引スキームを選択するといったことに関しては、税理士にとって大きな価値提供の余地がある領域であると思料する。

さらにもう1つ、直接的な利益追求ではないが、事業オーナーの満足度と相関性が高く、重要なことがある。それは、十分な事前準備・検討の過程である。

第三者へのM&Aによる事業承継は、相手があってのことなので、どのような準備をしようとも、希望する条件での売却が叶わないケースも当然に存在する。しかし、後になってこういう検討もしておけばよかった、事前に準備をしておけばよかったと後悔をすることなく、納得感を持って売却を実行することが心理的満足に繋がるのである。このような顧客の満足度を高めるための事前準備も、顧客の利益を追求する活動といえるだろう。

この点、中長期にわたる信頼関係を築く税理士が、事前準備段階における相談役として役割を担えるところも大きいのではないだろうか。

おわりに

駆け足ではあったが、本稿では、当事者の利益追求を行うサービスが不足しているという中小企業のM&A実務における大きな課題に触れ、それを補うために税理士がどのような価値提供を行いうるかを考察した。分量の都合で概要のみの解説となったが、税理士がM&A実務において顧客に提供しうる価値とは何か、改めて考えるきっかけを提供し、今後税理士が士業として、より主体的・積極的に顧客のM&Aに関与するケースが増えれば幸いである。

本稿は、『税務弘報』2022年6月号に掲載された当社代表 作田が寄稿した記事を転載したものです。

関連記事

-

M&A知識

「社内承継」が事業承継の第一希望に。最大の壁は「後継者の株式取得資金」と「適格性への不安」

2025.07.15

2025.07.15

-

M&A知識

ふるさと納税は上限額を超えてもやる意味がある

2025.06.06

2025.06.06

-

M&A知識

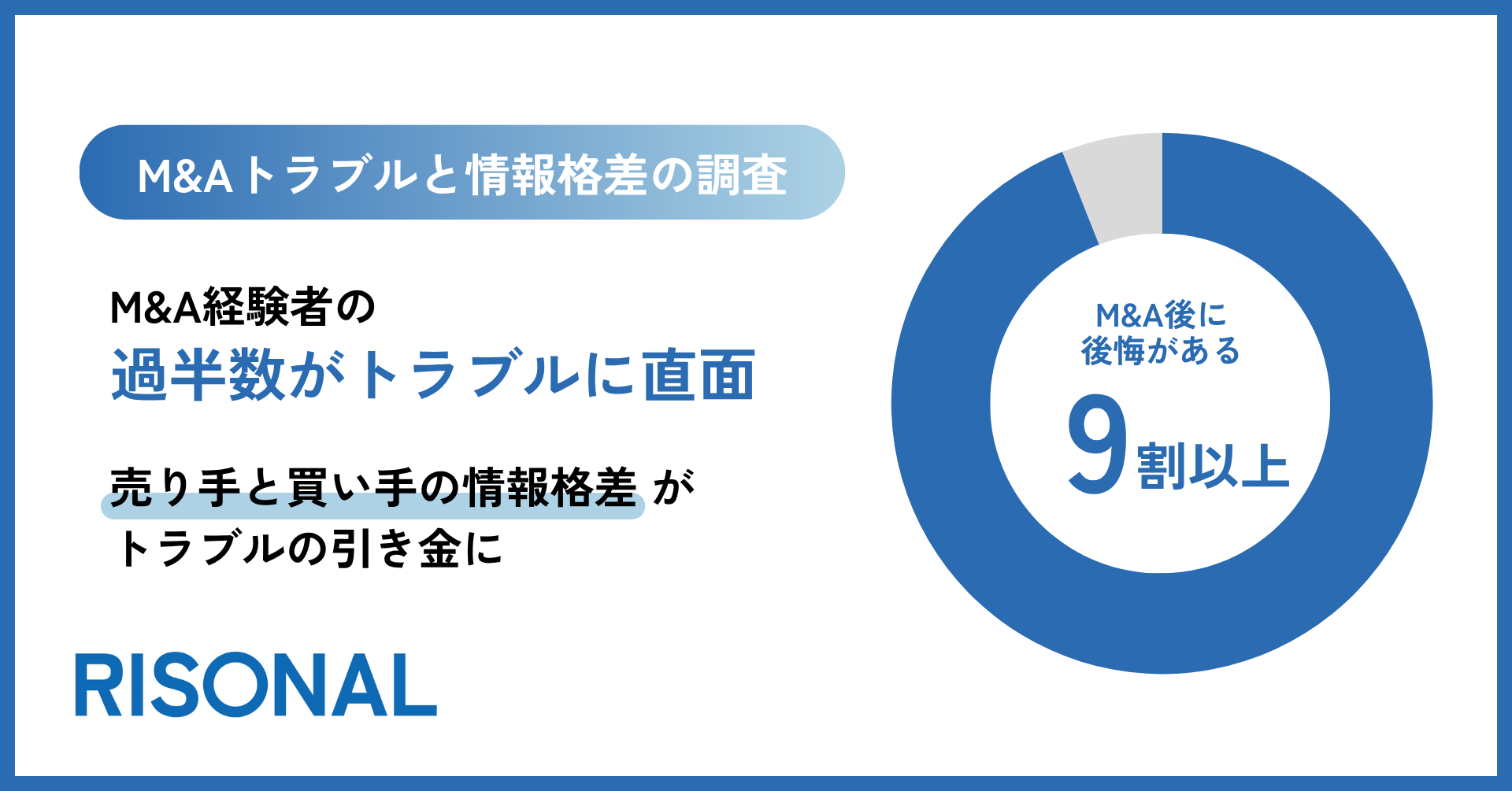

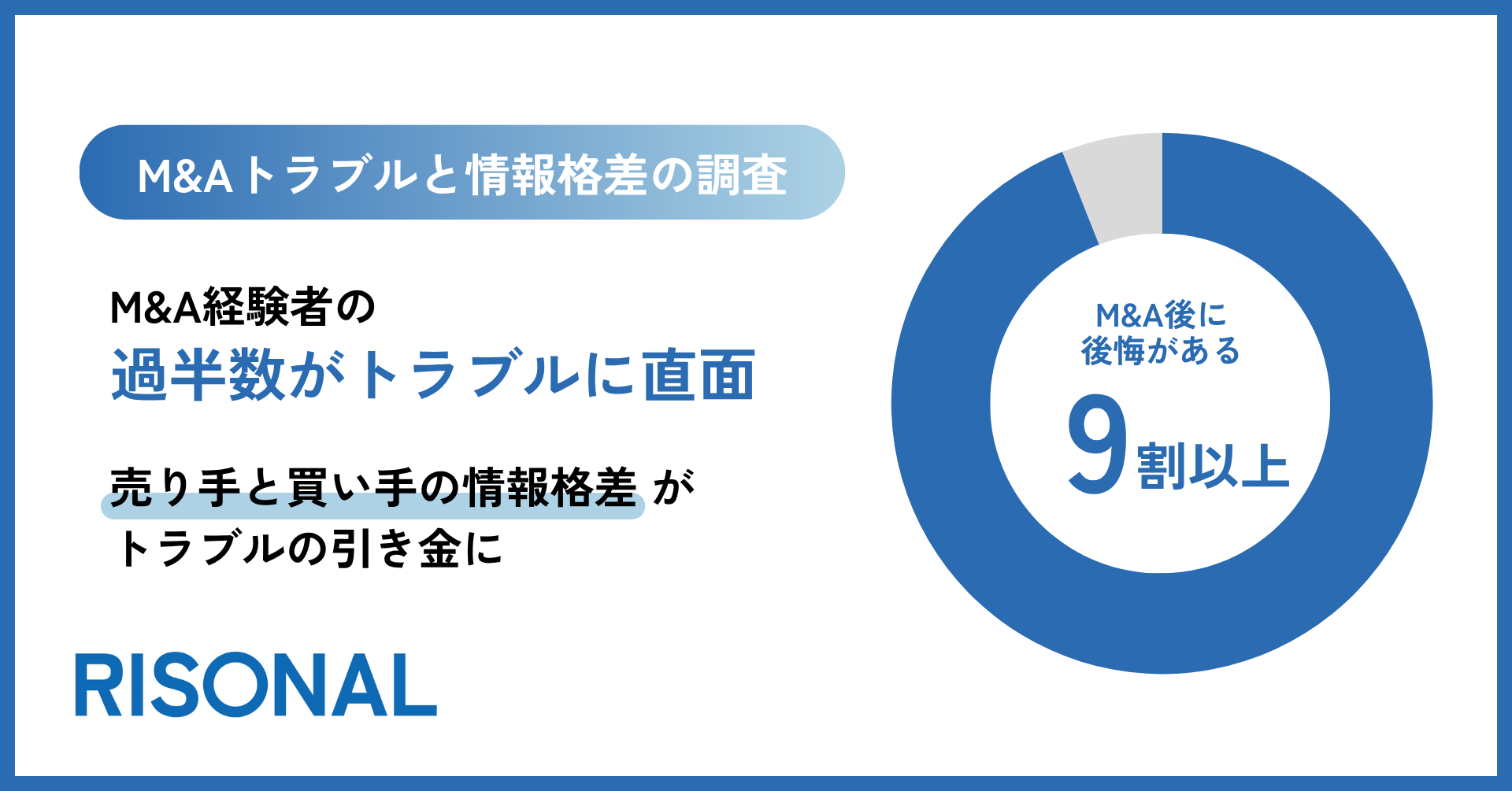

9割以上が「後悔あり」。売り手と買い手の情報格差がトラブルの引き金に

2025.06.04

2025.06.04

-

M&A知識

【経験者100人アンケート】初めてのM&Aで、希望通りの条件で売却できたのは半数以下

2025.04.25

2025.04.25

-

M&A知識

スタートアップの半数以上が、出口戦略としてM&Aにメリットを感じると回答!

2025.04.25

2025.04.25

関連記事

-

M&A知識

「社内承継」が事業承継の第一希望に。最大の壁は「後継者の株式取得資金」と「適格性への不安」

2025.07.15

2025.07.15

-

M&A知識

ふるさと納税は上限額を超えてもやる意味がある

2025.06.06

2025.06.06

-

M&A知識

9割以上が「後悔あり」。売り手と買い手の情報格差がトラブルの引き金に

2025.06.04

2025.06.04

-

M&A知識

【経験者100人アンケート】初めてのM&Aで、希望通りの条件で売却できたのは半数以下

2025.04.25

2025.04.25

-

M&A知識

スタートアップの半数以上が、出口戦略としてM&Aにメリットを感じると回答!

2025.04.25

2025.04.25

-

M&A知識

M&Aでの事業売却後の資産運用は「安定的な資産の形成」を重視する傾向あり

2025.04.25

2025.04.25