【中小企業M&A】頼るべきは「FA」か「仲介」か?「仲介のほうがスムーズに売却成立する」という主張に潜むリスク

公開日:2024.10.24

2024.10.24

更新日:2024.10.24

2024.10.24

日本の中小企業M&Aに「FAサービス」は適さない…は本当か?

今回は、中小M&A業界でよく語られる「FAのデメリット」の真偽について考えたいと思います。

よく語られるのは、「売り手・買い手それぞれがFAを立て、双方が言いたいことを主張する構図は、大企業同士のM&Aでは必要であるものの、和を重んじる日本の文化と合わず、中小企業のM&Aにおいてはスムーズな成約を阻害するデメリットが目立つ」といったものです。

こうした指摘は、M&A仲介サービスの利点と併せて語られます。具体的には「自己の利益のみならず、M&Aの取引相手や従業員、取引先など他社の利益も重んじる日本の文化には、両者を中立の立場で調整するM&A仲介サービスが適している」というものです。

果たして、こうした主張は、本当に的を射るものでしょうか。

中小企業で「売り手・買い手双方にFAがつくケース」は少ない

中小企業においてFAが起用されるケースはまだまだ少ないですが、当社が売り手FAとして起用される場合においては、そもそもほとんどの案件で売り手にのみFAがつく体制となります。双方にFAがついて侃侃諤諤(かんかんがくがく)と交渉をやり合うというのは主に大企業同士の大規模案件でのことで、中小企業のM&Aにおいて買い手FAがつくのは少数派なのです。売り手にFAがつくケースでは、買い手側にもFAを起用するかの裁量が与えられますが、相当のコストが発生するため、多くのケースでわざわざ起用しようとはならないわけです。過去に買収経験のある買い手であれば、なおのこと起用するケースは少ないのではないでしょうか。

このような体制でも、買い手は売り手FAが提供するプロセスマネジメントのサポートを受けられるため、いつまでにどのような対応をする必要があるか、適切な指示やサポートを受けることができ、案件を滞りなく進めることができるのです。

なお、売り手にだけFAがつく支援体制は、売り手の利益追求はもちろんのこと、当事者のディールコスト負担の観点でも非常に大きなメリットがあります。つまり、買い手が高額の手数料を支払わなくて済むことで、その分投資予算が確保され、売り手にとっても手取りが増える可能性があります。小規模な案件では、手数料負担が取引金額の5%、場合によっては最低報酬額が適用され、10%を超えてくることを考えると、当事者として無視できない影響があります。最近では、仲介会社が買い手側からより高額な手数料を徴収するケースも増えており、さらに影響は大きくなってきているように思います。

「FAはスムーズなM&A成約を阻害する」という誤解

次に、「FAはスムーズなM&Aの成約を阻害する」というポイントについて考えたいと思います。

FAの仕事は、お客様の想いをM&Aで実現する支援を提供することです。そのすべてのプロセスでお客様の利益を守り、追求することに責務を負うため、顧客が受け入れるべきでない条件を買い手が求めてきた場合、「受け入れるべきではない」とはっきり顧客に伝えます。ただし、単に拒否することに終始しM&A取引を不成立にしてしまっては、本来の役割を果たしているとは言えません。買い手に対して、売り手にとってその条件が受け入れがたいことなどの合理的な説明を行い、買い手が譲歩できるラインを見定めて、場合によってはこちらから代替案を示すことでM&A取引をまとめていくのもFAの仕事です。

FAは顧客のために複数の交渉論点を整理、解説をしたうえで、最終的に顧客が意思決定できる環境を作ります。当事者としては、リスクの所在を理解したうえで受け入れるかどうかの判断をすることができます。これは大きな決断を行うオーナー経営者にとっては非常に重要なことです。

仲介サービスでは、当事者の立場からこうした交渉支援が提供されることはありません。こちらからNOと言えば代替案を提案してもらえることはありますが、M&A仲介の交渉支援といった場合、そうした双方の妥協点を探る支援のみです。何も主張しなければ、M&A仲介会社の用意した株式譲渡契約書の雛形のまま進められていくことも多いでしょう。「M&A仲介サービスであればM&Aがスムーズに成立する」という主張には、各交渉論点とそこに所在するリスクを当事者が十分に理解することなく取引を進めてしまっている懸念も含まれるのです。

M&A仲介会社の株式契約書の雛形に潜む売り手側のリスクについては、本連載の別の機会において解説をしたいと思います。

関連記事

-

M&A知識

ふるさと納税は上限額を超えてもやる意味がある

2025.06.06

2025.06.06

-

M&A知識

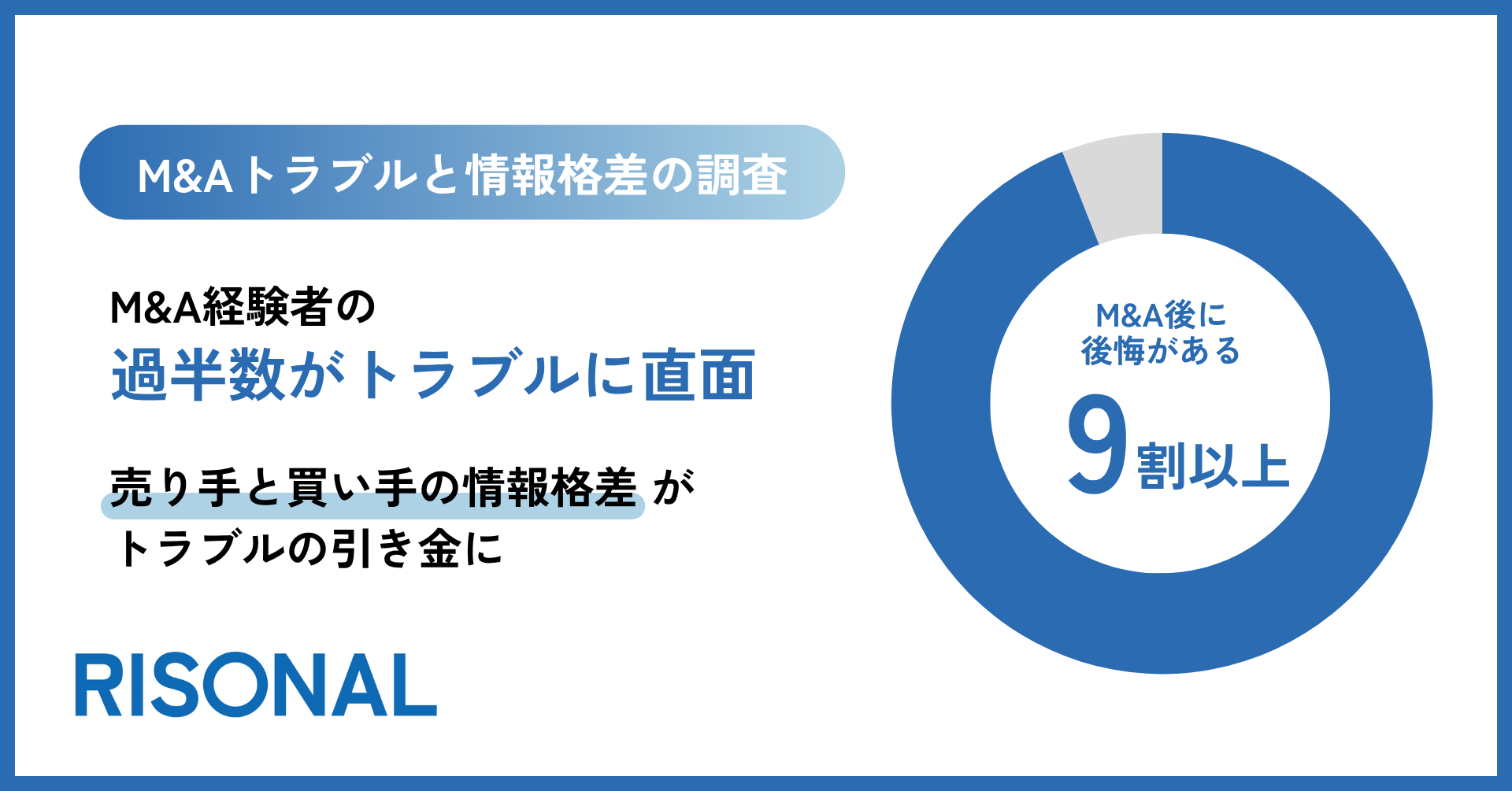

9割以上が「後悔あり」。売り手と買い手の情報格差がトラブルの引き金に

2025.06.04

2025.06.04

-

M&A知識

【経験者100人アンケート】初めてのM&Aで、希望通りの条件で売却できたのは半数以下

2025.04.25

2025.04.25

-

M&A知識

スタートアップの半数以上が、出口戦略としてM&Aにメリットを感じると回答!

2025.04.25

2025.04.25

-

M&A知識

M&Aでの事業売却後の資産運用は「安定的な資産の形成」を重視する傾向あり

2025.04.25

2025.04.25

関連記事

-

M&A知識

ふるさと納税は上限額を超えてもやる意味がある

2025.06.06

2025.06.06

-

M&A知識

9割以上が「後悔あり」。売り手と買い手の情報格差がトラブルの引き金に

2025.06.04

2025.06.04

-

M&A知識

【経験者100人アンケート】初めてのM&Aで、希望通りの条件で売却できたのは半数以下

2025.04.25

2025.04.25

-

M&A知識

スタートアップの半数以上が、出口戦略としてM&Aにメリットを感じると回答!

2025.04.25

2025.04.25

-

M&A知識

M&Aでの事業売却後の資産運用は「安定的な資産の形成」を重視する傾向あり

2025.04.25

2025.04.25

-

M&A知識

M&Aの最大の不安は売却後のトラブル。求められるのは売り手ファースト

2025.04.25

2025.04.25