「税引後の売却対価」はいくら?個人・法人の「株式の譲渡所得」にかかる税金

公開日:2024.12.19

2024.12.19

更新日:2024.12.19

2024.12.19

個人の株式譲渡益に対する課税

個人が株式を譲渡したときの課税方式は、他の所得の金額と区分して税金を計算する「申告分離課税」です。給与所得や配当・利子所得(除く源泉分離課税対象)、不動産所得、一時所得などを対象とする「総合課税」とは別で税金が計算されることになります。

なお、上場株式とそれ以外の一般株式は、それぞれ別の申告分離課税とされているため、両者の損益を通算することはできません。言い換えれば、上場株式の譲渡損失が生じている場合においても、一般株式の譲渡所得から控除することはできないということです。

まず、税金計算の基礎となる株式の譲渡所得は以下のように計算します。

【譲渡価額-必要経費(取得費+譲渡手数料等)=譲渡所得】

◆取得費

必要経費として所得計算上控除することができる取得費がわからない場合には、売却代金の5%相当額を取得費の額とすることが認められています(=5%特例)。実際の取得費が売却代金の5%相当額を下回る場合にも同様の処理が容認されると解釈されていますので、判明している場合には、実際の取得費を把握したうえでどちらの処理が有利になるかを検討するとよいでしょう。

◆譲渡手数料等

上記の所得計算上、仲介手数料やFAに支払う業務報酬は、支払った消費税を含めて必要経費として計上することが可能です。

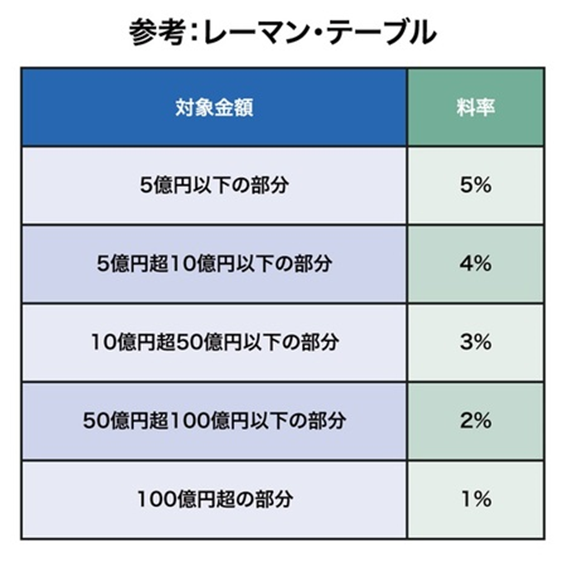

中小M&Aにおける仲介手数料やFAに支払う業務報酬の算定あたっては、レーマン・テーブルといわれる成功報酬体系が採用されることが一般的です(図表)。

【図表】参考:レーマン・テーブル

レーマン・テーブルの料率を乗じる対象は、業者によって株式対価であったり移動総資産であったりと設定がさまざまですので注意しなければなりません。移動総資産とは、株式対価に有利子負債や買掛金、未払金等のすべての負債合計額を加えた金額です。移動総資産に基づくレーマン・テーブルが採用される場合には、手数料が株式対価に対して高額になることが多く、売り手オーナーとして納得感を得がたい料金体系になりがちです。

なお、取引にあたって支給される退職金や配当金が株式対価や移動総資産の定義に含まれることが一般的ですので、こちらも留意が必要です。そのほか、一部の仲介会社では着手金が徴収されるケースもありますので、着手金の有無についても事前に業者に確認をしておくとよいでしょう。

◆譲渡所得の金額に税率を乗じて税額を計算する

上記に基づいて計算した譲渡所得に税率を乗じることで税額を計算します。

税率は一律20%(所得税:15%+住民税5%)です。ただし、平成25年から令和19年までは復興特別所得税として、各年分の基準所得税額(15%)に2.1%を乗じた額を所得税と合わせて申告・納付することとなっています。復興特別所得税を考慮すると、本書執筆時点における所得税は15%×(1+2.1%)=15.315%となり、住民税(5%)を加えた20.315%が、譲渡所得等にかかる税率となります。

それでは、具体的に事例を使って計算してみましょう。

〈計算例:株式譲渡対価 6億円、仲介手数料 2,900万円、取得費1,000万円の場合における譲渡所得〉

上記で紹介した5%特例を採用する場合、取得費は【6億円×5%=3,000万円】となり、実際の取得費1,000万円よりも大きくなることがわかります。取得費は所得計算上、必要経費として控除することができるものですから、金額が大きいほうが算出される所得が小さく(=税金の金額が小さく)なります。したがって、ここでは5%特例で計算した3,000万円を採用します。また、仲介手数料にかかる消費税(290万円)も必要経費に含むことができます。

すると譲渡所得、所得税および住民税の金額は、次のように計算することができます。

【譲渡価格6億円-必要経費(3,000万円+2,900万円+290万円)=5億3,810万円】

【所得税・住民税の額=5億3,810万円×20.315%=1億932万円(一括計算の概算値です)】

ミニマムタックス

令和5年度税制改正により、2025年から株式譲渡所得(いわゆるキャピタルゲイン)や土地建物の譲渡所得等を合計した多額の所得に追加課税がなされることになりました。通称「ミニマムタックス」といわれる制度で、一言でいえば超富裕層に対する課税強化を目的としたものです。新制度は2025年1月1日以降の株式譲渡所得等について適用されます。

前述のとおり、現行の株式譲渡所得に対する税率(除く復興特別所得税)は、所得税と住民税を合わせて20%です。一方、給与所得に係る税率は所得が高額になるほど税率が高くなる累進課税であり、所得4,000万円以上に適用される最高税率は、所得税と住民税をあわせて55%となっています。一般的に、高所得者になるほど所得に占める株式譲渡所得・不動産譲渡所得の割合が高く、高所得者の所得税負担率が低くなる傾向にあります。令和5年度の税制改正はこうした税負担の不公平を是正する目的で、所得が極めて高い納税者に追加の所得税負担を求めるものです。

◆ミニマムタックス制度による追加納税

新制度における追加の所得税負担額は、おおむね次のように計算されます。

【(合計所得金額-3.3億円)×22.5%-通常の所得税額=追加納税額】

合計所得金額とは「株式の譲渡所得のみならず、土地建物の譲渡所得や給与・事業所得、その他の各種所得を合算した金額」のことです。ただし、スタートアップへの再投資やNISA関連の非課税所得は含まれません。

計算式中に「特別控除3.3億円」が含まれているところからわかるように、追加納税となるのは一定の所得金額以上の場合です。目安として、ほかに所得がなく株式譲渡所得が 10億円を超えるようなケースでは、納税負担が増加する可能性があります。

〈計算例:株式譲渡所得が10億円の場合における所得税計算〉

【ミニマムタックス適用前】10億円×15%(所得税率)=1億5,000万円

【ミニマムタックス適用後】(10億円-3.3億円)×22.5%=1億5,075万円

⇒追加納税額:75万円

(※住民税は別途【10億円×5%=5,000万円】で、現行制度からの変更はありません。)

昨今、M&Aによる多額の株式譲渡所得が生じるケースも散見されます。一律 20%の税率と思っていると税引後手取り額が想定以上に少なくなることもありますので、事前に十分に検討したうえで株式譲渡を進めることが必要です。

法人の株式譲渡益に対する課税

ここまでで、個人が株式を譲渡した場合の課税関係について見てきました。次に、資産管理会社で保有する株式を売却した場合など、法人の損益として計上される株式譲渡益についても少しだけ触れておきたいと思います。

法人における株式譲渡益は、法人所得の一部を構成します。蛇足にはなりますが、株式譲渡損益は損益計算書上、「営業外損益(または特別損益)」として計上されることが一般的です。株式譲渡益を含む法人所得に対しては、法定実効税率が適用されます。

株式譲渡益に適用される税率を単純比較すると、個人の株式譲渡益に対する税率のほうが低くなりますので、ここだけを切り取ると資産管理会社で株式を保有するメリットがないように感じるかもしれません。しかし、資産管理会社は資産の運用や承継に関してさまざまなメリットを得られる場合があり、M&Aにおいても、資産管理会社を活用した譲渡手法の工夫によって税負担を軽減できる場合があります。資産管理会社を活用するメリットについては、のちほど詳しく解説したいと思います。

今回は、シンプルな株式譲渡のケースにおける課税関係をみてきました。株式譲渡は取引がシンプルで手続きに時間を要しないメリットがあるため、中小M&Aにおいても広く活用されています。

本連載で繰り返し述べてきたように、仲介サービスは「中立の立場で売り手と買い手をマッチングするサービス」です。売り手の利益を守り、追求する機能はありません。したがって仲介サービスから売り手にとって最善の譲渡手法が提案されることを期待することはできません。あとあと「事業売却のときにしっかり譲渡手法を工夫しておくべきだった」と後悔しないためには、やはり売り手支援の経験が豊富なFAに助言を求めるべきでしょう。

ただし、事業売却には「個人資産の売却」という側面があります。M&Aにおける売り手の利益追求だけでなく、個人資産の形成・相続対策などについても一定の知識・経験を持ち合わせており、必要に応じて士業の専門家と連携し、個人のウェルス・マネジメントの観点においても最善を追求することができるFAに助言を求めることをおすすめします。

関連記事

-

M&A知識

事業譲渡価格の決め方とは?適正価格や算出方法を解説

2025.12.30

2026.01.01

-

M&A知識

ツクイ、リブ・マックス、Arentに見る分野別M&A戦略の現在地

2025.12.24

2026.01.20

-

M&A知識

食品スーパーの海外展開/DX経営管理/二輪部品再編――多様化するM&Aの動き

2025.12.18

2025.12.18

-

M&A知識

事業承継からブランド戦略、ECモール支援まで 多様化が進むM&A

2025.12.18

2025.12.18

-

M&A知識

社内承継後の従業員、80%が新経営体制への信頼を示す。期待と不安が入り混じる承継1年未満には、「方針・評価の情報共有」や「対話の設計」などに対する外部支援のニーズあり〜「キャリアの見直し」や「スキル習得意欲の高まり」など前向きな変化〜

2025.12.09

2025.12.09

関連記事

-

M&A知識

事業譲渡価格の決め方とは?適正価格や算出方法を解説

2025.12.30

2026.01.01

-

M&A知識

ツクイ、リブ・マックス、Arentに見る分野別M&A戦略の現在地

2025.12.24

2026.01.20

-

M&A知識

食品スーパーの海外展開/DX経営管理/二輪部品再編――多様化するM&Aの動き

2025.12.18

2025.12.18

-

M&A知識

事業承継からブランド戦略、ECモール支援まで 多様化が進むM&A

2025.12.18

2025.12.18

-

M&A知識

社内承継後の従業員、80%が新経営体制への信頼を示す。期待と不安が入り混じる承継1年未満には、「方針・評価の情報共有」や「対話の設計」などに対する外部支援のニーズあり〜「キャリアの見直し」や「スキル習得意欲の高まり」など前向きな変化〜

2025.12.09

2025.12.09

-

M&A知識

「リアル+オンライン」「商社+製造開発」「医療+データ」――多様化するM&A戦略

2025.11.20

2025.11.20