スポーツ用品のM&A相場はいくら?売却の手法やコツも解説!

公開日:2025.10.31

2025.10.31

更新日:2026.02.12

2026.02.12

近年、スポーツ用品業界では「需要の変化」と「人材不足」が大きな課題となっています。健康志向の高まりやアウトドア人気の拡大により、市場は一定の成長を見せていますが、競争は一段と激化しています。

一方で、中小メーカーや地域販売店では、経営者の高齢化や後継者不在が進み、事業の継続に悩むケースも少なくありません。さらに、原材料費や物流コストの上昇が利益を圧迫し、単独での運営が難しくなる企業も増えています。

こうした状況の中で、大手企業との提携や販路拡大を目的としたM&Aが活発化しています。

本記事では、スポーツ用品業界の現状やM&Aの相場、売却のメリット、そして成功のポイントを詳しく解説します。事業承継や売却を検討している経営者の方は、ぜひ参考にしてください。

オーナーズ株式会社では、売り手に特化したFAサービスを提供しています。専属のエージェントがお客様の理想の取引実現に向けて、お客様のご希望に即したサービスを提供します。よりよい評価額での売却に向けたアドバイスを受けられるだけでなく、余計な仲介手数料を抑えた成約も可能です。

また、具体的な買いニーズを持っている企業のほか、業界・買い手企業分析に基づき事業親和性の高い企業を買い手候補としてご提案します。大手金融機関や大手M&A仲介、M&Aマッチングサービスとも連携しているため、買い手探索のルートが豊富です。

まずはお気軽に、無料相談サービスをご利用ください。

スポーツ用品業界の現状

スポーツ用品業界は、健康志向の高まりやライフスタイルの多様化を背景に、安定した需要が続いています。特に近年では、家庭で手軽にトレーニングを行う人が増え、フィットネス器具やストレッチ用品などの販売が伸びています。

一方で、市場の拡大に伴い新規参入が増加し、価格競争が一段と激化しています。

また、ECサイトの普及により、消費者がブランドや価格を容易に比較できるようになりました。その結果、従来の店舗販売に依存していた企業では、販売戦略の見直しが求められています。

オンラインとオフラインを融合した「オムニチャネル化」への対応が、今後の成長を左右する重要なポイントとなるでしょう。

さらに、原材料費や物流コストの上昇も大きな課題です。特に中小メーカーでは、仕入れ力の弱さからコスト転嫁が難しく、利益率の低下が進行しています。

こうした構造的な課題に直面する中で、資本力を持つ大手企業との連携や、事業承継を目的としたM&Aが注目されています。業界再編が進む今こそ、戦略的な経営判断が求められています。

スポーツ用品業界でM&Aを行うのはなぜ?売却の理由を紹介

スポーツ用品業界では、市場環境の変化に対応するため、M&Aを活用する企業が増えています。背景には、競争の激化や人材不足、販路の多様化など、複数の要因があるといえるでしょう。

まず、国内市場の成熟が進み、単独での成長に限界を感じる企業が増えています。そのため、大手企業との提携によって販路を拡大し、海外展開のスピードを高めようとする動きが広がっています。

また、技術革新への対応もM&Aを進める重要な要因の一つです。スポーツ用品の分野では、軽量素材やデジタル設計など新技術の導入が進み、製品開発のサイクルが短期化しています。

しかし、中小企業にとって研究開発への投資負担は大きく、継続的な技術革新を自力で行うのは容易ではありません。そのため、技術力を持つ企業同士が統合し、開発体制を強化するケースが増えています。

さらに、経営者の高齢化や後継者不在も深刻な課題です。スポーツ用品業界は家族経営や地域密着型の企業が多く、事業を次世代に引き継ぐ体制が整っていない例も少なくありません。

M&Aによって第三者に事業を承継することで、従業員の雇用やブランドを守りながら、経営の継続を図ることができます。M&Aは“撤退”ではなく、“次の成長につなげる戦略”として位置づけられているのです。

スポーツ用品業界での企業売却方法は?3種類を紹介

スポーツ用品のM&Aにはいくつかの方法がありますが、主に以下の3種類です。

・株式譲渡

・事業譲渡

・合併

それぞれに特徴やメリット・デメリットがあるため、売却目的や事業の状況に応じて最適な方法を選ぶことが大切です。

ここでは、3種類の方法について詳しく解説します。

株式譲渡とは?中小企業M&Aで最も選ばれる手法の仕組みと特徴

株式譲渡とは、企業の株主が保有する株式を他者に譲渡することで、経営権を移転するM&Aの手法のひとつです。中小企業のM&Aにおいては多く活用されており、後継者不在や事業承継を目的としたケースでよく採用されています。

株式譲渡のメリット

株式譲渡において、売却対象となるのはあくまで「株式」であり、会社そのものの法人格や契約関係、資産・負債はそのまま引き継がれます。

そのため、以下のようなメリットがあります。

・従業員や取引先との契約を維持したまま、スムーズな引き継ぎが可能

・許認可や契約の再取得が原則不要で、実務上の負担が少ない

・法人格が継続するため、営業活動を中断せずに承継できる

とくに、現経営者が引退を検討している場合でも、事業を止めることなくバトンタッチできるため、後継者問題の有効な解決策となります。ただし、契約上のチェンジ・オブ・コントロール(COC)条項による相手方同意や、業種許認可の変更届・再許可が必要となる場合があるため、事前確認は不可欠です。

株式譲渡の注意点・デメリット

一方で、株式とともに過去の負債や簿外債務(帳簿に載っていないリスク)も引き継がれるという側面もあるため、買い手企業にとっては慎重な対応が必要です。

そのため、M&Aを進める際には、財務・法務・税務などに関するデューデリジェンス(詳細調査)を丁寧に実施し、リスクを洗い出すことが不可欠です。

会社分割とは?M&Aで活用される組織再編の手法と注意点

会社分割とは、企業が事業の一部を他の会社に移転することで、権利義務を承継させる法的な組織再編手続きです。M&Aにおいては、売却対象の事業を切り出してスムーズに移転させる手段として活用されています。

会社分割の主な種類

会社分割には、以下のような分類があります。

・新設分割:新たに設立した会社に事業を承継させる

・吸収分割:既存の他社に事業を承継させる

さらに、分割により得る対価の受け取り先によっても分類されます。

・分割型分割:対価を分割元会社の株主が受け取る

・分社型分割:対価を分割元会社自身が受け取る

会社分割のメリットと特長

会社分割の大きな特徴は、契約・資産・負債などの権利義務を包括的に移転できる点です。これにより、個別契約ごとの承継手続きを省略でき、事業の引き継ぎが円滑に進められます。

また、分割によって整理された事業をその後に売却することで、M&Aの手続きも効率化されます。

税務上の注意点:適格分割と非適格分割の違い

会社分割には税務上の取り扱いに注意が必要です。

「適格分割」であれば譲渡益の課税は繰り延べされますが、採用するスキームによっては「非適格分割」に該当します。

非適格分割では、資産が時価で評価され、譲渡益課税やみなし配当課税の対象となるため、税負担が発生します。

また、会社分割と株式譲渡をセットで行う場合、タイミングによって課税リスクが高まるため、スキーム設計は専門家のアドバイスを受けながら慎重に進めることが重要です。

事業譲渡とは?M&Aで活用される承継手法と税務上の注意点

事業譲渡は、企業が事業の一部または全部を、契約に基づいて他社へ売却するM&A手法のひとつです。

譲渡の対象となる資産・負債・契約関係を個別に指定して承継する点が特徴であり、柔軟性が高い一方で、手続きは煩雑になりやすいという側面もあります。

事業譲渡のメリット:簿外債務を回避しやすい

事業譲渡では、契約書に記載されたものだけが承継対象となるため、買い手企業にとっては、不要な債務やリスクを回避しやすくなります。

特に、簿外債務の存在が懸念されるケースでは、株式譲渡ではなく事業譲渡を希望する買い手企業が多い傾向にあります。

売り手側の税務上の扱い:事業譲渡益に課税

事業譲渡によって得た対価のうち、譲渡対象資産・負債の簿価純額との差額は「事業譲渡益」として、売り手側に法人税が課税されます。

また、事業譲渡には以下のような消費税に関する注意点もあります。

・課税資産と非課税資産の両方をまとめて譲渡するため、資産ごとに合理的に区分して、課税・非課税を計算する必要があります。

事業譲渡のデメリット:承継手続きが煩雑

個別承継であるため、以下のような実務負担が大きい点はデメリットといえます。

・すべての契約(従業員との雇用契約含めて)を再締結する必要がある

・許認可や届出が一から取得し直しとなる場合がある

スポーツ用品業界の売却の流れは?3つのステップを紹介

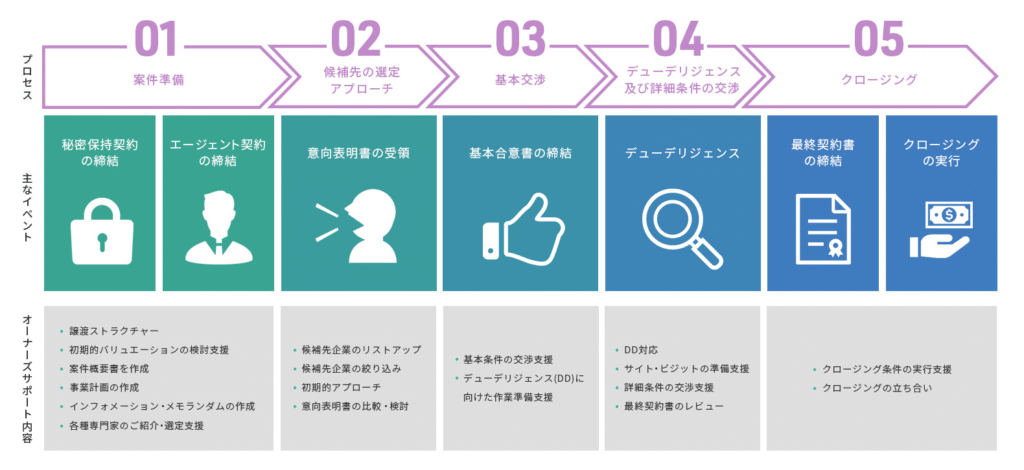

スポーツ用品業界でM&Aを進める際は、大きく3つのステップに分けて進行します。

1.M&Aの準備と助言会社の選定

2.買い手候補先企業との接触、意向表明受領

3.詳細調査(DD)、最終契約とクロージング

それぞれの段階で必要となる準備や手続きが異なるため、流れを把握しておくことが重要です。

Step1.M&Aの準備と助言会社の選定

まず行うべきは、M&Aに向けた準備と助言会社の選定です。初めに秘密保持契約を結び、必要な資料を開示します。

秘密保持契約は、自社の機密情報が第三者に漏れないようにするための取り決めです。その後、助言会社と売却戦略を策定し、候補企業を優先順位ごとにまとめたロングリスト(※1)を作成します。

加えて、ストラクチャー(※2)や全体のスケジュールも検討し、この段階でエージェント契約を締結します。

仲介とFA(フィナンシャル・アドバイザー)の違いを理解することも重要です。仲介は双方の利害を調整する立場で、手数料も両者から受け取ります。

一方FAは片方のみを支援し、依頼者の利益最大化を目指します。弊社では売り手専属のFAサービスを提供し、利益重視の支援を行っています。

並行して、ティーザー(※3)やインフォメーション・パッケージ(※4)といった買い手向け資料も準備します。

※1 ロングリスト:一定の条件で絞り込んだ買い手候補先の企業をまとめたリスト。

※2 ストラクチャー:M&Aを実行するための手段や方法。

※3 ティーザー:匿名の企業概要書で、通常1枚から2枚で構成される資料。

※4 インフォメーション・パッケージ:買い手候補先企業がM&Aを検討する際の参考資料。対象会社(事業)の魅力を伝え、買い手候補先企業が企業価値評価を実施できることを目的に作成される。

Step2.買い手候補先企業との接触、意向表明受領

次の段階では、M&A助言会社がロングリストを基に買い手候補へアプローチし、最初にティーザーと呼ばれる匿名の概要資料を提示します。

その後、関心を示した企業には秘密保持契約を結んだうえで、詳細な情報をまとめたインフォメーション・パッケージを提供する流れです。

さらに、買収を検討する企業は、譲渡価格の水準や取引条件、今後の運営方針を明記した意向表明書を提出することになります。

売り手は複数の候補から条件を比較し、基本合意に進むかを判断します。ここで注意すべきは、次のデューデリジェンス(DD)に進むと、機密情報が相手に渡る点です。

そのため、受け入れる前に十分納得できる条件であるかを確認する必要があります。

一方で買い手側も専門家を起用し、多大なコストをかけるため、この時点で独占交渉権を求めることが一般的です。

こうした流れを経て、双方が守秘義務や独占交渉条件を取り決め、次の詳細調査へと進むのが一般的だといえるでしょう。

Step3.詳細調査(DD)、最終契約とクロージング

意向表明を受けて基本合意を交わした後は、デュー・デリジェンス(DD)と呼ばれる詳細調査に進みます。

DDでは、買い手が対象企業の財務状況や契約関係、人材体制などを徹底的に確認します。これは売り手と買い手の間に生じる情報の不均衡をできる限り解消するために実施されるものです。

調査の結果は譲渡価格や契約条件に反映されるため、売り手にとっても重要な局面といえます。

さらに、発見されたリスクは契約条項に盛り込まれ、将来のトラブルを未然に防ぐ役割を果たします。

最終契約では、双方が合意した譲渡価格や条件を確定させ、クロージングと呼ばれる手続きで株式や事業の引き渡しを行います。

この流れを経て、代金の支払いと経営権の移転が完了し、M&A取引が正式に成立するのです。

[M&Aのプロセス]

スポーツ用品業界の売却の相場は?価値算定方法を解説

スポーツ用品業界のM&Aでは、売却価格を見極めるために企業価値や株式価値の算定が欠かせません。ここでは代表的な算定方法を紹介します。

1.企業価値を算定する

スポーツ用品業界のM&A実務において事業価値の算定には、大きく分けて2つの方法があります。

・インカムアプローチ

・マーケットアプローチ

インカムアプローチは、営業資産が生み出す将来キャッシュフローを評価の基礎とする方法です。代表的なディスカウント・キャッシュ・フロー(DCF)法では、将来キャッシュフローを現在価値に割り引いて事業価値を試算します。

理論的に優れた方法ですが、将来キャッシュフローの見積もりや割引率の計算は難易度が高いです。そのため、専門家でないと試算が困難で、初めての方には理解しづらい点が欠点です。

本稿では「価値の概算を把握する」ことを目的にしていますので、インカムアプローチの詳細な説明は割愛します。

マーケットアプローチは、市場における取引価格を参考にして事業価値を算定する方法です。具体的には、以下のような方法が存在します。

・類似会社比較法

・類似取引比較法

類似会社比較法は、評価する対象の企業の類似会社にあたる上場会社の企業価値と、営業利益や収益力(EBITDA)といった財務指標から算出された倍率(マルチプル)を評価対象会社に適用することで、事業価値を算出する方法です。

具体的には、以下のように算定します。

EBITDA×業界相場の倍率(EBITDAマルチプル)=企業価値

(EBITDAマルチプル=上場類似会社の企業価値/上場類似会社のEBITDA)

EBITDAは、営業利益に減価償却費を足して算出されるものです。

また、類似会社は、業界が同じ上場企業を選定するのはもちろんのことですが、ビジネスモデルや収益構造、顧客の層などの類似性から選定するパターンもあります。類似会社をどのように選ぶかで算定結果は大きく依存します。

2.株式価値を算定する

企業価値を算出したら、株式価値を算出しましょう。株式価値は、以下のように算出します。

企業価値-有利子負債+現金同等物=株式価値

第三者に譲渡する場合に、どの程度の価値がつくかを把握しておくことは重要なため、理解しておきましょう。

なお、マーケットアプローチには、類似会社比較法のほか、類似するM&Aによる取引事例を用いた類似取引比較法という方法が存在します。

しかし、参照する過去の取引における対象会社が非上場である場合、入手可能な財務数値が限定的であるため、同方法が中小企業のM&Aで利用されることは少ないのが現状です。

M&Aにおける価値の算定については、下記で詳しく解説しているため、ぜひ参考にしてください。

[うちの会社、結局いくらで売れるの?~事業オーナーの疑問に答えるコラム①~]

また、自社の具体的な株式価値を知りたい場合には、株価シミュレーターを用意していますので、以下で試算可能です。ぜひご活用ください。

[株価シミュレーター]

スポーツ用品業界で企業を売却する3つのメリット

スポーツ用品業界のM&Aには、売り手にとって大きな利点があります。ここでは代表的なメリットとして、下記の3つを紹介します。

1.ブランド力を維持しながら事業を発展させられる

2.経営基盤が強化され、リスク分散につながる

3.従業員の雇用と技術を次世代へ引き継げる

それぞれ詳しく解説します。

1.ブランド力を維持しながら事業を発展させられる

スポーツ用品業界では、長年築いてきたブランドや顧客からの信頼が大きな価値を持ちます。M&Aを活用することで、そのブランドを守りながら、さらなる発展を目指すことができます。

たとえば、地域に根ざしたメーカーが大手企業の傘下に入ることで、全国展開や海外進出を実現するケースも少なくありません。これにより、自社製品がより幅広い消費者に届き、ブランドの認知度向上につながります。

また、買い手企業の販売網やマーケティング力を活用できる点も大きな魅力です。自社単独では難しかった広告・プロモーション活動も、グループ全体の戦略に組み込まれることで、より効果的かつ効率的に実施できるようになります。

さらに、資金力を背景に新たな製品開発へ投資できるようになり、ブランド価値を高める好循環を生み出すことが可能です。

このように、M&Aはブランドを「守る」だけでなく、「成長させる」ための有効な手段といえるでしょう。

2. 経営基盤が強化され、リスク分散につながる

M&Aのもう一つの大きなメリットは、経営基盤の安定化です。スポーツ用品業界は、原材料価格の変動や為替リスクの影響を受けやすく、単独企業ではこうした変化に柔軟に対応することが難しい場合があります。

大手企業グループの一員となることで、資金繰りや仕入れコストを安定させられる点は大きな魅力です。

また、物流網や生産拠点を共有することで、業務効率化とコスト削減を同時に実現できます。特に中小企業では、販売データや在庫管理をシステム化する余裕がないケースもありますが、グループ化によって最新の経営システムを導入しやすくなります。

これにより、在庫ロスの削減や納期短縮などの効果も期待できるでしょう。

さらに、M&Aによって複数ブランドを展開するグループの一員となれば、特定製品への依存度を下げることができます。市場トレンドの変化にも強くなり、経営リスクの分散につながる点も見逃せません。

結果として、企業として持続的な成長基盤を確立できるのです。

3. 従業員の雇用と技術を次世代へ引き継げる

スポーツ用品業界では、熟練の職人による技術やノウハウが競争力の源泉となっています。

しかし、後継者不在や人材不足により、その技術を次の世代へ引き継げないケースも増えています。M&Aによって信頼できる企業へ事業を承継することで、従業員の雇用を守りながら、技術を継承することが可能です。

買い手企業にとっても、熟練した技術を持つ人材は大きな魅力です。特に、製造工程や素材加工に独自のノウハウを有する企業は、買収後もグループ内で重要な役割を担うケースが多いでしょう。

こうした人材や技術が存続することで、地域経済への貢献も継続されます。

さらに、M&Aは経営者にとっても大きな安心につながります。事業を信頼できる企業に託すことで、これまで支えてきた従業員や取引先への責任を果たすことができるからです。

売却後も、顧客や地域に愛されるブランドとして存続することは、経営者にとって大きな誇りとなるでしょう。

スポーツ用品業界で企業を売却する際の4つのポイント

スポーツ用品業界のM&Aを成功させるには、資産形成や事業継続といった目的に応じた準備が欠かせません。ここでは売却を検討する際に意識すべき4つの重要な視点として、下記を紹介します。

・資産形成の手段となる

・事業継続と成長につながる

・早期からの準備が成功のカギ

・信頼できる専門家を活用する

それぞれ詳しくみていきましょう。

資産形成の手段となる

企業売却によって、これまで築いてきた事業の価値を現金化することができます。これにより、経営者は以下のような資金を確保できます。

・引退後の生活資金(リタイアメント資金)

・新たな事業への投資資金

・相続や資産承継の準備資金

特に後継者が不在の企業にとって、M&Aは事業を手放すだけでなく、経営者自身の将来を守る手段にもなります。

事業継続と成長につながる

M&Aによって新たな経営資源やネットワークを得ることで、これまで単独では難しかった市場展開や販路拡大が可能になります。

また、以下のようなケースも多く見られます。

・買い手企業が従業員の雇用を維持

・既存の取引先との関係も継続

・経営理念やノウハウの承継によって「企業文化」も残る

自社の理念や価値を次世代へつなぐことができるのは、単なる「売却」ではない、M&Aならではの魅力です。

早期からの準備が成功のカギ

企業売却は短期間で決断できるものではありません。成功に導くためには、少なくとも1〜2年前からの準備が理想的です。

準備すべき主な項目は以下の通りです。

・財務諸表・経営数値の整理

・契約書・知財などの法務チェック

・組織体制や人事面の見直し

・潜在的なリスクの洗い出し

これらを整えることで、買い手からの信頼獲得や、企業価値の最大化にもつながります。

信頼できる専門家を活用する

M&Aは複雑かつ専門的な取引であり、経験の浅い経営者が単独で進めるのは大きなリスクを伴います。

そのため、以下のようなサポートをしてくれる専門家の活用をおすすめします。

・M&A支援業者(FA、仲介会社)

・税理士・公認会計士・弁護士

・専門知識を持つコンサルタント

支援業者次第では、初期費用を抑えながらM&Aを進めることも可能です。第三者の視点を取り入れることで、感情に左右されない冷静な判断ができるのも大きなメリットです。

スポーツ用品業界での企業売却にかかる税金とは?

企業を売却する際には、売却益に対して税金が発生します。 この税金の仕組みは、「個人オーナーが売却する場合」と「法人が株式を譲渡する場合」で異なるため、正しく理解しておくことが重要です。個人・法人別にわかりやすく解説します。

個人オーナーの場合

個人が自社株などの株式を譲渡し、譲渡益(売却益)が発生した場合、その利益は「譲渡所得」として扱われます。

◆ 課税の仕組み

譲渡所得 = 売却価格 -(取得費 + 譲渡費用)

この譲渡所得には、以下の税が課せられます。

・所得税(復興特別所得税含む)

・住民税

給与所得などとは分離して課税されるため、所得の合算は不要ですが、確定申告が必要です。

適切に節税するためには、事前に税理士など専門家への相談が欠かせません。

法人の場合

法人が保有する株式を譲渡した場合、その売却益は法人の「益金(収益)」として扱われ、他の事業収益と合算されて法人税等が課税されます。

◆ 法人の場合の税務処理

・譲渡益は法人所得として計上され、通常の法人税率で課税

・譲渡損失が出た場合、他の所得と損益通算が可能

・所得と損失の調整により、柔軟な節税が可能

◆ 評価差額にも注意

帳簿価額と時価の差(含み益)がある場合、譲渡時に課税対象となる可能性があります。

まとめ

スポーツ用品業界では、健康志向の高まりやライフスタイルの変化により、一定の需要が続いています。一方で、競争の激化やコスト上昇、経営者の高齢化といった課題も無視できません。

こうした状況の中で、M&Aは事業の「成長」と「存続」を両立させる有効な手段とされています。

特に、販路拡大や技術力向上、ブランド継承を目的としたM&Aは、企業の将来を切り開く大きなチャンスといえるでしょう。買い手企業にとっても、製品ラインの拡充や顧客基盤の獲得など、双方にメリットをもたらす可能性があります。

事業を引き継ぐにせよ、さらなる発展を目指すにせよ、重要なのは自社の強みを正しく把握し、信頼できるパートナーを見つけることです。M&Aは慎重な判断が求められますが、適切な準備と専門家の支援があれば、より良い結果を導くことができるでしょう。

スポーツ用品業界でM&Aを検討している経営者の方は、早めに情報を整理し、自社に最適な選択肢を探してみてください。

スポーツ用品業界のM&A事情については下記記事でも解説しているため、ぜひ合わせて読んでみてください。

「スポーツ用品業界のM&A事情とは?業界動向や売却事例を解説!」

オーナーズ株式会社では、売り手に特化したFAサービスを提供しています。専属のエージェントがお客様の理想の取引実現に向けて、お客様のご希望に即したサービスを提供します。よりよい評価額での売却に向けたアドバイスを受けられるだけでなく、余計な仲介手数料を抑えた成約も可能です。

また、具体的な買いニーズを持っている企業のほか、業界・買い手企業分析に基づき事業親和性の高い企業を買い手候補としてご提案します。大手金融機関や大手M&A仲介、M&Aマッチングサービスとも連携しているため、買い手探索のルートが豊富です。

まずはお気軽に、無料相談サービスをご利用ください。

関連記事

-

業界別M&A

引っ越し業者のM&A相場はいくら?売却の手法やコツも解説!

2026.02.24

2026.02.24

-

業界別M&A

住宅設備機器業界のM&A相場はいくら?売却の手法やコツも解説!

2026.02.24

2026.02.24

-

業界別M&A

レジャー施設のM&A相場はいくら?売却の手法やコツも解説!

2026.02.24

2026.02.24

-

業界別M&A

塗装工事会社のM&A相場はいくら?売却の手法やコツも解説!

2026.02.24

2026.02.24

-

業界別M&A

眼科のM&A相場はいくら?売却の手法やコツも解説!

2026.02.24

2026.02.24

-

業界別M&A

英会話教室のM&A相場はいくら?売却の手法やコツも解説!

2026.02.24

2026.02.24