【事業売却の予備知識】「買い手の類型」からわかる“提示される売却条件”の傾向

公開日:2024.12.05

2024.12.05

更新日:2024.12.05

2024.12.05

買い手候補を知る

事業売却に向けた事前準備の段階においては、どのような買い手が自社に関心を示す可能性があるのか理解しておくことも重要です。

自社の状況分析の過程で整理した課題は、採用からマーケティング、資金繰りからガバナンスまで各社によってさまざまでしょう。こうした課題は、買い手にとって解消できるものであれば、ネガティブに捉えず高い評価を行ってくれる可能性があります。従って、具体的に関連する買いニーズを持つ企業をリストアップするだけでなく、自社と親和性の高い買い手を戦略的にリストアップすることも重要なアプローチです。

仲介サービスにおいては、買いニーズを収集して買い手をリストアップする傾向があり、親和性の高い買い手のリストアップという観点ではやや弱い印象があります。経験豊富なFAであれば、ビジネス・業界分析に長け、親和性の高い買い手のリストアップにあたっても力になってくれるはずです。

買い手の類型

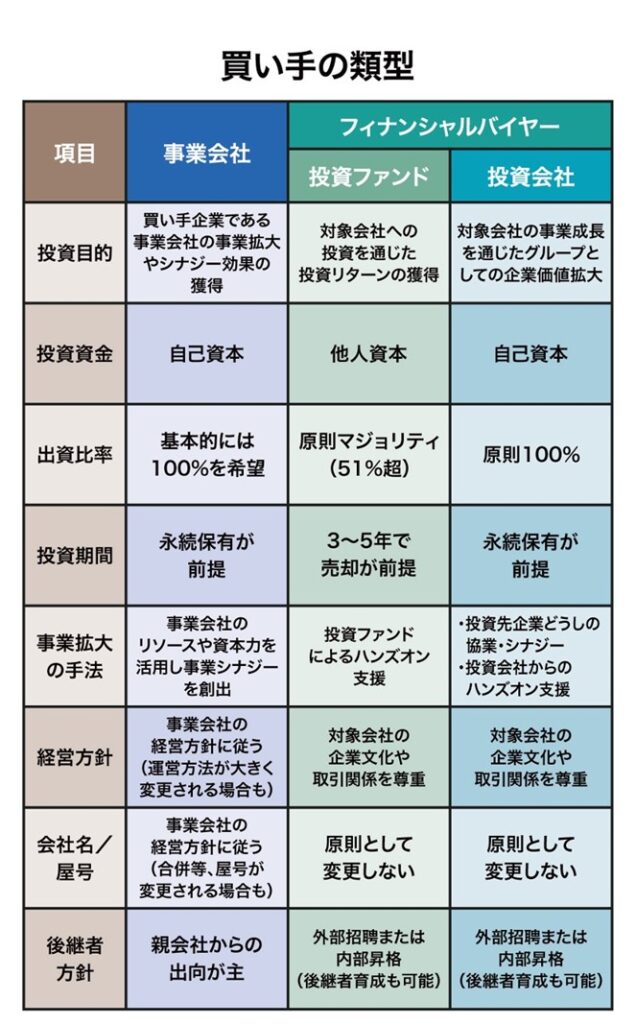

自社に関心を示す可能性がある買い手を体系的に理解するにあたっては、買い手の類型から理解するとよいでしょう。買い手の類型を大別すると、事業会社とフィナンシャル・バイヤーに分かれます。フィナンシャル・バイヤーとは、投資を生業としている事業者のことで、さらに投資ファンドと投資会社とに分かれます。

・事業会社

事業会社においては、主に事業上のシナジーを前提とした戦略投資が行われます。買い手が事業会社であるケースにおいては、グループ一体の経営を目的として、100%の持分取得を前提として投資が行われるケースが多くなります。

また、買い手が事業会社である場合、買収後の経営方針はその事業会社グループの方針に大きく左右され、会社名・屋号も買い手の経営方針に従って変更される場合があります。新しい経営体制においても、親会社から派遣される経営陣が中心となるケースが一般的です。

事業会社の買い手といっても、同業の買い手なのか異業種の買い手なのかによって期待できるメリットは異なります。同業の買い手であれば、より強固な事業基盤を構築して安定経営を行うことが期待できるでしょう。他方、異業種の買い手であれば、これまでにない打ち手で事業拡大や新規事業開発が期待できるかもしれません。こうした選択肢を比較検討することで、自社が優先すべき買い手の属性が見えてくるでしょう。

・投資ファンド

投資ファンドは、外部投資家(LP)から資本を集めて事業投資を行うため、一般にファンド期限が設けられています。議決権に基づく安定経営を確保するため、過半数の持分を取得するケースが一般的です(少数持分の取得が可能な投資ファンドも一部存在します)。また、ファンド期限までに投資を回収し、資金を投資家へ還元する必要があるため、3-5年といった一定期間後に再度売却(いわゆるExit)されることが前提となります。Exitは他社への売却のほか、IPOによる場合もあります。

投資ファンドによって投資後の経営への関与度合いは異なりますが、投資ファンドはガバナンス・体制の整備、キャッシュ・フロー改善施策など、ハンズオンで企業価値向上を支援することで対象会社に貢献します。キャッシュ・フローの改善施策は、仕入れや経費の効率化や運転資本の圧縮、商品のマーケティング・拡販などさまざまです。こうした施策を実現するために経営人材を外部から招聘し、経営力を高めることができる点もファンドの特徴といえます。

投資ファンドによって強みが異なるため、それぞれのファンドの特徴を理解し、自社の課題との相性を吟味することが重要です。一般的に、自社の業種や課題に得意な投資ファンドほど、良い条件を提示してくれる可能性が高くなります。

また買収後に、投資ファンドが主導して対象会社と同業・類似企業の追加買収を行うケースがあります(この方法は「ロールアップ戦略」とも呼ばれます)。追加買収によって対象会社グループの規模を拡大し、さらなる企業価値向上を目指す戦略が取れる点も投資ファンドの特徴です。企業価値向上に向けた具体的な施策がイメージできている投資ファンドほど、当然ながら売り手に良い条件を提示しやすくなります。

・投資会社

投資会社は自己資本による投資を行うため、永続保有することが可能となります。この点、前述のExitを前提とする投資ファンドとは対照的です。投資会社に関しては、投資先企業間のシナジーを追求して同業企業のグループを形成するケースが一般的ですので、投資も100%持分の取得が原則となります。一方、グループ経営といっても、事業会社のようにグループの経営方針が重視されることはなく、基本的には会社名や屋号もそのまま維持されます。対象会社の企業文化や独立性が尊重されることが多い印象です。経営者を外部から招聘して経営力を強化することが可能である点は、投資ファンドと共通しています。

永続保有を可能とするビジネスモデルゆえに、投資ファンドと比較すると売り手に提示できる価格条件は見劣りすることが多い印象です。投資会社にはグループ全体としての上場を視野に規模拡大を目指すケースもみられますが、なかには、配当金や自社株の買取りなどによって中長期にわたり投資回収するユニークなスキームを採用するプレイヤーも登場しています。

関連記事

-

M&A知識

クロスボーダーM&Aとは?メリットや手法、成功事例を紹介

2026.03.02

2026.03.02

-

M&A知識

M&Aとは?目的や件数、メリット、流れをわかりやすく解説

2026.02.28

2026.02.28

-

M&A知識

M&Aの入札(オークション)方式とは?特徴やメリット、注意点を解説

2026.02.28

2026.02.28

-

M&A知識

M&Aにおける「のれん」とは?償却期間や計算方法をわかりやすい解説

2026.02.28

2026.02.28

-

M&A知識

個人事業主の事業譲渡(M&A)とは?方法や流れ、成功させるポイントを紹介

2026.02.28

2026.02.28

関連記事

-

M&A知識

クロスボーダーM&Aとは?メリットや手法、成功事例を紹介

2026.03.02

2026.03.02

-

M&A知識

M&Aとは?目的や件数、メリット、流れをわかりやすく解説

2026.02.28

2026.02.28

-

M&A知識

M&Aの入札(オークション)方式とは?特徴やメリット、注意点を解説

2026.02.28

2026.02.28

-

M&A知識

M&Aにおける「のれん」とは?償却期間や計算方法をわかりやすい解説

2026.02.28

2026.02.28

-

M&A知識

個人事業主の事業譲渡(M&A)とは?方法や流れ、成功させるポイントを紹介

2026.02.28

2026.02.28

-

M&A知識

M&AにおけるTSAとは?目的や流れ、タイミングを解説

2026.02.28

2026.02.28