EC業界のM&A|EC業界のM&A動向やポイントも解説!

公開日:2024.08.29

2024.08.29

更新日:2024.10.18

2024.10.18

EC業界では、市場拡大などの影響によって、M&Aが同業種間・異種業間問わず盛んに実施されています。近年ではEC業界でのM&Aは事業の拡大や事業基盤の強化を図れるため、大手の参入も目立ってきています。

では、具体的にEC業界のM&A事情はどうなっているのでしょうか。本記事では、EC業界のM&Aの動向や取り入れるメリット、取引をうまく進めるポイントについて解説していきます。実際にM&Aを実施する流れについても紹介しているので、EC業界でのM&Aを検討している方はぜひ参考にしてみてください。

オーナーズ株式会社では、売り手に特化したFAサービスを展開しています。専属のエージェントがお客様の理想の取引実現に向けて、お客様のご希望に即したサービスをとことん提供いたします。よりよい評価額での売却に向けたアドバイスを受けられるだけでなく、余計な仲介手数料を削減した案件成約も実現可能です。

また、具体的な買いニーズを持っている企業のほか、業界・買い手企業分析に基づき事業親和性の高い企業を買い手候補としてご提案します。大手金融機関や大手M&A仲介、M&Aマッチングサービスとも連携しているため、買い手探索のルートが豊富です。

まずは一度、弊社の無料相談サービスをご利用ください。

EC業界の動向

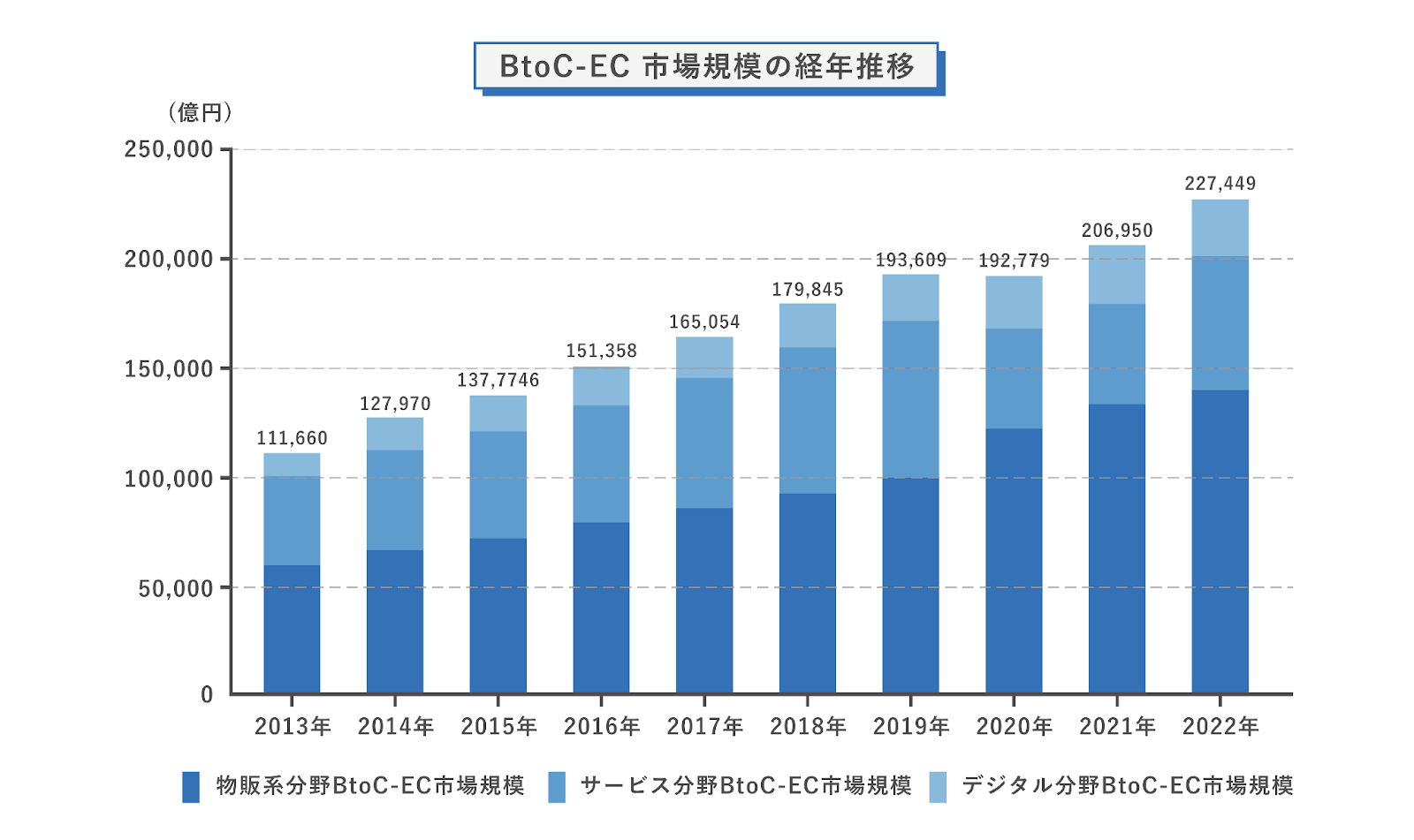

経済産業省「電子商取引実態調査」によると、国内Eコマース(以下EC)のBtoCの市場規模は、2022年で22.7兆円でした。前年の2021年と比較して9.91%の増加です。

分野別では物販系ECが13.9兆円(前年比5.4%増)、サービス系ECが6.1兆円(前年比32.4%増)、デジタル系ECが2.7兆円(前年比6.1%減)となりました。

出典:経済産業省「電子商取引実態調査」

上記のグラフからも読み取れる通り、国内ECの市場規模は2013年から右肩上がりです。約10年間でEC業界がここまで成長した要因としては、次の3つが挙げられます。

1.スマートフォン利用者の増加

2.SNSマーケティングによる消費者の拡大

3.キャッシュレス決済の普及

その他にも、コロナ禍によって「巣ごもり需要」や「非対面サービス」などの需要が拡大したこともECの急成長に関係しています。実際に、コロナ禍が始まった2020年と2022年の市場規模を比較してみたところ、2022年の市場規模は約17%増でした。

アフターコロナの2023年以降も、EC事業は成長していくと見込まれています。特にコロナ禍で縮小していたサービス系ECは回復を見せており、今後さらに活発化していくことが予想されます。

EC業界のM&A動向

EC業界の特徴として、売り手と買い手が異なる業種であるケースが多くみられます。異業種間でのM&Aは、特に中小規模のEC事業者に多い傾向です。

他業種からの参入やアプリ・サイトの新規開設を目的に、今後も成長が期待されるEC事業者を買収するM&Aの事例が増加しています。特に、すでにリアル店舗を展開している老舗やブランドなどの事業者が、販売チャネルの拡大に向けてEC事業者を買収する事例が典型的です。

今後も異業種がEC事業者とのM&Aを実施するケースは増加するといわれています。そのため、さまざまな形態の企業が取り組み始めている状況です。

加えて、近年では大手EC事業者による業界の再編も進んでおり、グループ力の強化や、IT・物流システムなどのテクノロジー活用、顧客基盤・プラットフォームの総合活用による送客強化などを目的として、M&Aが活用されるケースが増えています。最近の事例としては、2019年に「ZOZOTOWN」運営のZOZOのヤフー(現:LINEヤフー)傘下入りが記憶に新しいでしょう。

このようにEC業界でのM&Aは同業種間・異業種間に関わらず増加し、活発になると予想されています。

EC業界のM&Aの流れ

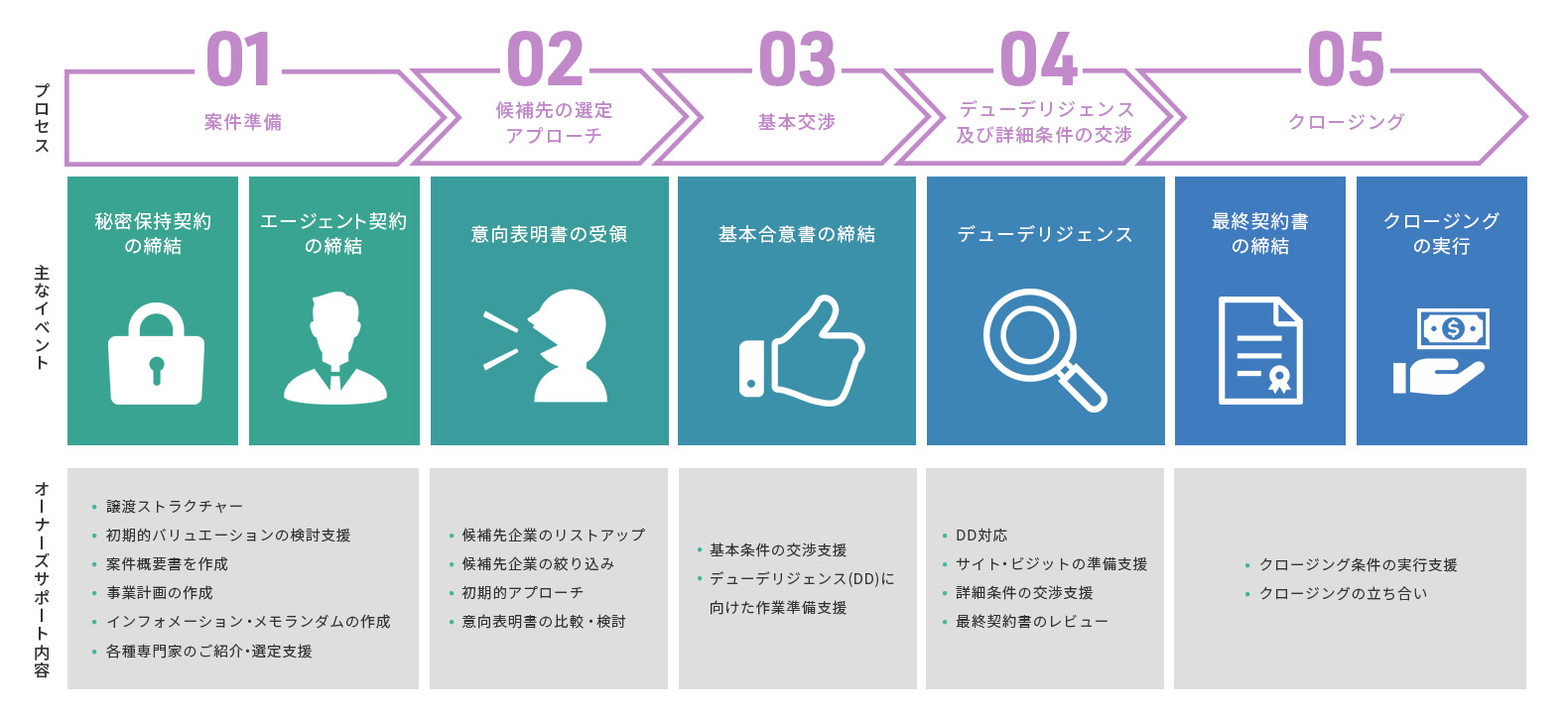

EC業界におけるM&Aの流れは、大きく分けて下記の3つのステップから構成されます。

1.M&Aの事前準備、助言会社の選定

2.譲渡候補先企業との接触、意向受領表明

3.詳細調査(DD)、最終契約締結・クロージング

それぞれ詳しくみていきましょう。

Step1.M&Aの事前準備、M&A助言会社の選定

まず、M&Aの事前準備とM&A助言会社を選定します。

事前準備として、M&A助言会社と秘密保持契約を締結し、初期的な資料を開示します。秘密保持契約とは、自社の秘密情報を他社に開示する場合に、その情報を秘密に保持することを締結する契約です。

その上で、売却戦略をM&A助言会社と策定し、譲渡候補先企業を優先順位ごとに並べたロングリスト(※1)を作成します。

譲渡の目的を満たすストラクチャー(※2)の検討や、譲渡完了に至るまでの全体のスケジュールについても事前準備の段階で検討します。

また、この段階でM&A助言会社とエージェント契約を締結します。

M&A助言会社を選定する際に注意しておきたいのが、仲介とFA(フィナンシャル・アドバイザー)の違いです。

仲介とは、いわゆるマッチングサービスのことで、売り手と買い手の双方とそれぞれ仲介契約を締結します。M&Aの当事者双方から依頼を受けているため、いずれか一方の利益のみを優先的に取り扱うことはできず、双方の意向を一元的に把握し、双方の共通の目的であるM&Aの成立を目指し、助言や調整を行います。また、手数料は売り手と買い手の双方から受領します。

それに対してFAとは、M&Aを実行するためのアドバイスを提供するサービスのことで、M&Aの当事者一方のみから依頼を受けます。M&Aの相手方(譲渡候補先企業を含む。)に対して、依頼者に対して提供するのと同様の業務を提供することはありません。M&Aの当事者一方のみから依頼を受けているため、依頼者の意向を踏まえて、依頼者にとって有利な条件でのM&Aの成立を目指し、助言や調整を行います。

弊社では、売り手のみと契約を締結してM&Aを支援する専属エージェントサービス(売り手特化型FAサービス)を提供しており、手数料は依頼者である売り手のみから受領し、売り手の利益を最大化することを目指します。

また、譲渡戦略の策定と並行して、譲渡候補先企業へ開示する資料準備も進めます。M&Aプロセスの初期に譲渡候補先企業に対して開示する資料には、匿名の企業概要書(ティーザー(※3))、インフォメーション・パッケージ(※4)があります。

※1 ロングリスト:一定の条件で絞り込んだ譲渡候補先の企業をまとめたリストのこと。

※2 ストラクチャー:M&Aを実行するための手段や方法のこと。

※3 ティーザー:匿名の企業概要書で、通常1枚から2枚で構成される資料のこと。

※4 インフォメーション・パッケージ:譲渡候補先企業がM&Aを検討するために参考にする際の参考資料。対象会社(事業)の魅力を伝え、譲渡候補先企業が企業価値評価を実施できることを目的に作成される。

Step2.譲渡候補先企業との接触、意向表明受領~

次に、譲渡候補先企業と接触します。

ロングリストに基づき、M&A助言会社が譲渡候補先企業と接触し、ティーザーを開示します。その上で関心を示す相手に対して、秘密保持契約を締結した上でインフォメーション・パッケージを開示します。

対象会社の譲受を希望する譲渡候補先企業は、売り手に対して意向表明書を提出します。意向表明書には、譲渡価格の水準や取引の前提条件、取引後の対象会社の運用方針などが記載されます。売り手はこれを検討・比較し、受け入れ(基本合意)可能かを判断します。

売り手においては、後述する詳細調査(デュー・デリジェンス:DD)のプロセスにおいて、対象会社の秘密情報が譲渡候補先企業に開示されることになるため、DDを受け入れる前に納得感の得られる取引条件であることを確認することが非常に重要です。譲渡候補先企業においても、DDにおける専門家起用の費用負担や多大な労力が生じるため、この段階で独占交渉権を求めることが一般的です。

そのため、基本合意を締結し、守秘義務や独占交渉権などを取り決めた上で、次のステップに進むことになります。

Step3.詳細調査(DD)、最終契約締結・クロージング~

意向表明書を受理して基本合意書の締結をしたら、DDと呼ばれる詳細調査と最終締結・クロージングです。

M&Aにおいては、売り手と買い手との間に、情報の非対称性が必然的に生じます。この非対称性をできるだけ解消するために、買い手が実施する対象企業への調査がDDです。

買い手にとってDDには、以下のような目的があります。

・自社のM&A戦略に合致した事業かどうか詳細まで検討する

・定量化可能なDDの発見事項を、譲渡価格へ反映する

・定量化できないDDの発見事項を、最終契約書の条件へ反映し、リスクを遮断する

・M&Aの目的を達成するためのストラクチャーを検討する

・M&A実行後に必要な対応を明確化し、統合計画に反映させる

その後、最終契約締結に移ります。譲渡価格や契約条件を交渉し、双方が納得のいく形で契約を締結します。そしてM&A取引が実行され、対象の株式・事業の引き渡しをし、譲渡代金を支払って経営権の移転が完了します。

譲渡企業オーナーの譲渡を想定したより詳細なM&Aのプロセスは、以下の記事で解説していますので、ぜひご活用ください。

[M&Aのプロセス]

EC業界のM&Aのメリット

EC業界でM&Aを実施するメリットとして、下記の3つが挙げられます。

・事業を継続でき、従業員の雇用を守れる

・仕入先・取引先への影響を最小限に抑えられる

・個人保証を解除できる

それぞれ詳しくみていきましょう。

EC業界のM&Aのメリット①:事業を継続でき、従業員の雇用を守れる

第三者への事業承継を選択せずに廃業を選択した場合は、従業員は職を失うことになり、新しい職を探す必要があります。また、経営者としては、従業員のために新しい職を見つけてあげるなどの対応をするケースも考えられます。

一方で、M&Aの実施により、従業員の雇用を継続でき、経営者は従業員に対する責任を果たせるでしょう。

EC業界のM&Aのメリット②:仕入先・取引先への影響を最小限に抑えられる

事業承継において、廃業を選択した場合には、仕入先や取引先との契約を終了させる必要があります。債権債務の整理をしたり、さまざまな影響が自社および取引先に波及したりします。

一方で、M&Aを実施する場合、一般的には既存取引先との契約関係は引き継ぐことが多く、廃業による影響を最小限に抑えることができます。

EC業界のM&Aのメリット③:個人保証を解除できる

中小企業においては、金融機関から借入を行う際に経営者個人が個人保証を入れるケースが一般的です。経営者保証のガイドラインが策定されたとはいえ、いまだに解消されていないのが現状です。

M&Aをすると、譲渡企業の借入の返済義務を買い手が負う形となるため、金融機関に対して買い手と協力して、売り手あるいは経営者の個人保証を解除します。

EC業界のM&Aの相場

EC業界の相場は、一概にいくらと明言できません。その企業の売り上げやブランド力、立地などさまざまな要素から判断されます。

これまでM&A仲介会社では年買法といわれる簡便的な株式評価手法を用いて評価を実施することが一般的でした。これは純資産に営業利益の数年分を加算する簡単な計算方法であり、理解が容易な一方、実績ベースの評価で、加算される営業利益の年数も業界ごとに固定的なものとなります。

その結果、成長性のある事業ほど低く株式価値が算定されてしまうリスクがあります。正しく買い手の株式価値評価手法を理解することは、売り手オーナーが自身の利益を守るために重要です。

EC業界のM&A実務において事業価値の算定には、大きく分けて2つの方法があります。

・インカムアプローチ

・マーケットアプローチ

インカムアプローチは、営業資産が生み出す将来キャッシュフローを評価の基礎とする方法です。代表的なディスカウント・キャッシュ・フロー(DCF)法では、将来キャッシュフローを現在価値に割り引いて事業価値を試算します。

理論的に優れた方法ではあるものの、将来キャッシュフローの見積もりや割引率の計算は非常に難易度が高く、経験を積んだ専門家でないと試算が困難で、初見では理解しづらいのが大きな欠点でしょう。

本稿では「価値の概算を簡単に知る」ことを目的にしていますので、インカムアプローチの詳細な説明は割愛します。

マーケットアプローチは、市場における取引価格を参考にして事業価値を算定する方法です。具体的には、以下のような方法が存在します。

・類似会社比較法

・類似取引比較法

類似会社比較法は、評価する対象の企業の類似会社にあたる上場会社の企業価値と、営業利益や収益力(EBITDA)といった財務指標から算出された倍率(マルチプル)を評価対象会社に適用することで、事業価値を算出する方法です。

具体的には、以下のように算定します。

EBITDA×業界相場の倍率(EBITDAマルチプル)=企業価値

(EBITDAマルチプル=上場類似会社の企業価値/上場類似会社のEBITDA)

EBITDAは、営業利益に減価償却費を足して算出されるものです。

また、類似会社は、業界が同じ上場企業を選定するのはもちろんのことですが、ビジネスモデルや収益構造、顧客の層などの類似性から選定するパターンもあります。類似会社をどのように選ぶかで算定結果は大きく依存します。

企業価値を算出したら、株式価値を算出しましょう。株式価値は、以下のように算出します。

企業価値-有利子負債+現金同等物=株式価値

第三者に譲渡する場合に、どの程度の価値がつくかを把握しておくことは重要なため、理解しておきましょう。

なお、マーケットアプローチには、類似会社比較法のほか、類似するM&Aによる取引事例を用いた類似取引比較法という方法が存在します。

しかし、参照する過去の取引における対象会社が非上場である場合、入手可能な財務数値が限定的であるため、同方法が中小企業のM&Aで利用されることは少ないのが現状です。

M&Aにおける価値の算定については、下記で詳しく解説しているため、ぜひ参考にしてください。

[うちの会社、結局いくらで売れるの?~事業オーナーの疑問に答えるコラム①~]

また、自社の具体的な株式価値を知りたい場合には、株価シミュレーターを用意していますので、以下で試算可能です。ぜひご活用ください。

[株価シミュレーター]

EC業界のM&Aのポイント

EC業界でM&Aを実施する際に押さえておきたいポイントとして、下記の3つが挙げられます。

・適切なM&A助言会社を選定する

・自社の正当な収益力・財務状況を把握する

・買い手にとって魅力的な経営資源を持っておく

それぞれ詳しく解説します。

EC業界のM&Aのポイント①:適切なM&A助言会社を選定する

M&A助言会社に求められる能力は、法務・会計・税務・ファイナンスに精通していること、誠実であること、顧客の立場に寄り添って助言を提供できる立ち位置であること、M&Aの売り手・買い手の双方の行動原理を理解しそれを交渉に活かせること、と多岐に渡ります。

真に顧客に寄り添える立場であるか、また、上記を見極めるためにも売り手・買い手の双方から報酬を受領する仲介会社ではなく、売り手と同じ船に乗り事業オーナーに対し助言する会社(FA)であるかを選定することが重要です。また、その会社に在籍するアドバイザーの知識や経験、ノウハウ等を含むFAサービスの品質が重要です。

EC業界のM&Aのポイント②:自社の正当な収益力・財務状況を把握する

売り手にとって、自社をよい条件で売却するために必要なのは、自社の正当な収益力・財務状況の把握です。

税務対策やオーナーの個人的な経費を費用計上している中小企業は数多くあるため、具体的な買い手候補にアプローチする前に、自社の実質的な収益力や、貸借対照表においての現金化可能資産や非事業用資産を確認し、実質的な自社の財務状況の把握が必要です。

EC業界のM&Aのポイント③:買い手にとって魅力的な経営資源を持っておく

買い手企業が売り手を判断する際は、買収後に自社にどのようなメリットや魅力があるかを考慮します。買収には多額の資金が必要で決して簡単なことではないため、重視するポイントの一つでしょう。

逆に言えば、買い手にとって魅力的な経営資源がなければ、EC業界において売り手が買い手とマッチングする可能性は極めて低くなります。EC業界で魅力的とされる経営資源には以下が挙げられます。

・高いUI/UX

・顧客ニーズの高い商品の取り扱い

・EC業界でのノウハウ

・優秀なエンジニアなどのサポート人材

・安定した顧客数

上記はほんの一例ですが、これらの要素が自社に備わっていることで、より良い条件でM&Aを進められるでしょう。

EC業界のM&A売却事例

ここでは、EC業界で実施されたM&Aの売却事例を紹介します。本記事では、下記の3つの事例を紹介します。

・ラクスル×エーリンクサービス

・ABCファンライフ×Eim

・AViC×FACT

実際の取引を参考にして、自社の売却のために役立ててください。

EC業界のM&A売却事例①:ラクスル×エーリンクサービス

2024年6月11日、ラクスルは、オリジナルトートバッグ製造・販売を手掛けるエーリンクサービスを6月28日付で買収し、エーリングサービスの株式を所有していたCLから13億7000万円で全株式を取得すると発表しました。

エーリンクサービスは2009年に設立され、売上高は15億500万円。トートバッグやエコバッグのオリジナルプリントに特化したECサイト「トートバッグ工房」を運営しており、主にノベルティ用バッグの製造販売を通じて成長してきた企業です。

ラクスルは伝統産業のテクノロジーによる変革を目指し、取引の複雑性が高い「カスタマイズ商品」を簡単に購入できるサービスを構築してきました。チラシや名刺などの印刷領域から始まり、グッズやノベルティ領域まで事業を拡大しています。

本M&Aによって、ラクスルはノベルティ領域の主要カテゴリであるトートバッグにおいてシェア拡大を目指し、エーリンクサービスは事業規模の拡大や成長速度の加速が見込まれます。両社としてはシナジーの創出や顧客への付加価値の向上も期待されます。

EC業界のM&A売却事例②:ABCファンライフ×Eim

2024年4月8日、朝日放送グループホールディングスの傘下で通信販売、広告代理店のABCファンライフは、女性向けアパレルブランドのEC事業を手掛けるEimを買収し、松本依里香社長らから全株式を取得すると発表しました。

松本氏は取締役ファウンダーとして新規ブランドの立ち上げなどに携わっており、Eimは2019年に設立されました。20〜40代の女性向けに「lawgy」「Amuir」「I_am」の3つのブランドを展開し、合計30万人以上のSNSフォロワーを有しています。同社は女性向けアパレルの企画・デザイン、SNSでの情報発信、ECやPOPUPストアでの販売を行っています。

ABCファンライフは、放送・コンテンツ事業およびライフスタイル事業の3つの事業セグメントの強化・拡大を目指しています。中でもABCファンライフでは、テレビ通販を中心に商品を販売してきました。

本M&Aによって、今後も市場拡大が見込まれるEC事業の成長が期待されます。また、オリジナル商品の企画、販売、マーケティングにおける相互連携により、ライフスタイル事業の拡大を目指しています。

EC業界のM&A売却事例③:AViC×FACT

2023年8月14日、AViCは、デジタル領域でのコンサルティングベンチャーのFACTを株式交換により10月1日付で買収し、完全子会社化すると発表しました。村上聡代表取締役らから全株式を取得し、簡易株式交換による取引となります。交換比率は1:350、金額は約3億2900万円です。

FACTは2020年10月に設立され、売上高は4億100万円、従業員は3名です。同社はAmazonなどのECモールでの販促支援コンサルティングや、Web上でのレピュテーション・マネジメントのコンサルティングを中心にサービスを提供しており、コンサルティングノウハウに強みを持っています。

AViCは、インターネット広告やSEOコンサルティングサービスなどのデジタルマーケティング事業を運営しています。現在、あらゆる業界においてデジタルトランスフォーメーション(DX)が進行し、インターネットを活用した販促・マーケティング活動が活発となった結果、より一層需要が高まっています。

本M&Aによって、AViCのビジネス・グロース支援体制の強化や、営業リソースの拡充、および営業チャネルの活用によるFACTの成長が期待されます。また、両社が持つ独自のコンサルティングノウハウに基づくサービスのクロスセルによって、さらなるシナジー効果が生まれるでしょう。

EC業界のM&Aに関するよくある質問

EC業界でのM&Aにおいてよくある質問を紹介します。

最適な取引を実現するためにも、ぜひ参考にしてください。

EC業界のM&Aに関するよくある質問①:地方企業でもM&Aは可能ですか?

もちろん全国問わず、M&Aは可能です。

全国対応するM&A助言会社はありますし、買い手もまだ事業展開していない地域への進出を目的として、M&Aを戦略の一つとして活用することは一般的です。

EC業界のM&Aに関するよくある質問②:よい条件で会社を売却することはできますか?

いくつかの留意点を押さえれば、よい条件で売却できる可能性は高まります。

業界によって、株式価値評価の相場が異なるため、M&A助言会社に相談し、企業評価を取得することから始めるのが、よい選択であると考えられます。

EC業界のM&Aに関するよくある質問③:M&Aにおける売り手の注意点はありますか?

EC業界でM&Aを進める際、売り手が注意すべきことは、適正な価格での取引の実現です。

M&Aを早く実施したい気持ちが強い場合、自社の市場価格よりも低い価格で取引を持ちかけられ、成立してしまう場合があります。低い価格での取引は従業員の士気を下げる原因となり、買い手も正当な評価をしていない可能性もあります。

そのため、しっかりと適正な価格での取引を実現させましょう。

まとめ

EC業界はスマートフォンやSNSによる消費者の拡大によって、今後も成長が見込まれている業界です。そのため、特に異業種間でのM&Aが盛んに実施されており、リアル店舗を展開している老舗やブランドなどの事業者が、販売チャネルの拡大に向けてEC事業者を買収するケースが多くみられています。

とはいえ、EC市場自体は拡大傾向にあるものの、総合EC企業との競争や、メーカーが自社のEC事業を強化するケースもあり、競争環境自体は非常に厳しい状況です。そうした中で、EC業界での地位を確立していくためにも、異業種間でのM&Aも視野に入れて検討することが有効な戦略といえるでしょう。

EC業界でM&Aを実施する際は、本記事で紹介したポイントや相場を考慮した上で、自社の利益につながるM&Aを実施できるようにしましょう。

オーナーズ株式会社では、売り手に特化したFAサービスを展開しています。専属のエージェントがお客様の理想の取引実現に向けて、お客様のご希望に即したサービスをとことん提供いたします。よりよい評価額での売却に向けたアドバイスを受けられるだけでなく、余計な仲介手数料を削減した案件成約も実現可能です。

また、具体的な買いニーズを持っている企業のほか、業界・買い手企業分析に基づき事業親和性の高い企業を買い手候補としてご提案します。大手金融機関や大手M&A仲介、M&Aマッチングサービスとも連携しているため、買い手探索のルートが豊富です。

まずは一度、弊社の無料相談サービスをご利用ください。

関連記事

-

業界別M&A

食品製造業界のM&A|食品製造のM&A動向やポイントも解説!

2024.08.29

2024.10.18

-

業界別M&A

SES業界のM&A|SES業界の動向やM&A時のポイントも解説!

2024.08.29

2024.10.18

-

業界別M&A

介護業界のM&A|介護業界でM&Aをするポイントやメリットも解説!

2024.08.29

2024.10.18

-

業界別M&A

調剤薬局業界のM&A|調剤薬局業界のM&A動向やメリットも解説!

2024.08.29

2024.10.18

-

業界別M&A

EC業界のM&A|EC業界のM&A動向やポイントも解説!

2024.08.29

2024.10.18

関連記事

-

業界別M&A

食品製造業界のM&A|食品製造のM&A動向やポイントも解説!

2024.08.29

2024.10.18

-

業界別M&A

SES業界のM&A|SES業界の動向やM&A時のポイントも解説!

2024.08.29

2024.10.18

-

業界別M&A

介護業界のM&A|介護業界でM&Aをするポイントやメリットも解説!

2024.08.29

2024.10.18

-

業界別M&A

調剤薬局業界のM&A|調剤薬局業界のM&A動向やメリットも解説!

2024.08.29

2024.10.18

-

業界別M&A

EC業界のM&A|EC業界のM&A動向やポイントも解説!

2024.08.29

2024.10.18

-

業界別M&A

人材派遣業界のM&A|人材派遣業界の動向やM&Aにおけるポイントも解説!

2024.08.29

2024.10.18